Главная страница Случайная лекция

Мы поможем в написании ваших работ!

Порталы:

БиологияВойнаГеографияИнформатикаИскусствоИсторияКультураЛингвистикаМатематикаМедицинаОхрана трудаПолитикаПравоПсихологияРелигияТехникаФизикаФилософияЭкономика

Мы поможем в написании ваших работ!

СТОИМОСТИ КАПИТАЛА для данного бизнеса

Рентабельность можно считать по чистой прибыли, что точнее, и – по налогооблагаемой (балансовой).

Степень использования ресурсов за определенный промежуток времени показывают коэффициенты оборачиваемости. Коэффициент оборачиваемости активов показывает скорость формирования денежных потоков:

К об ак. = выручка / сумма всех активов.

Все коэффициенты оборачиваемости показывают отношение выручки (валового дохода) к объему, относительно которого рассчитывается оборачиваемость: основных средств, оборотных средств, собственного капитала и т.д.

Ученые вывели закономерность между показателями финансового состояния предприятия и этапами жизненного цикла. Они условно все показатели финансовой диагностики разделили на 5 категорий:

1. Ликвидности (абсолютной, общей, текущей ликвидности, маневренности, платежеспособности);

2. Финансового состояния (коэффициенты фин.устойчивости, финансирования, обеспеченности, покрытия текущих активов и покрытия инвестиций);

3. Коэффициенты оборачиваемости;

4. Показатели рентабельности капитала;

5. Показатели рентабельности продаж.

Ученые разделили все показатели по степени важности и значимости в зависимости от различных стадий жизненного цикла предприятия. Была построена матрица, где выделены клеточки, соответствующие наиболее важным на данном этапе развития предприятия показатели (Таблица 1).

Таблица 1.

Показатели деловой и экономической активности, требующие особого внимания на разных этапах жизненного цикла предприятия

| Этапы жизненного цикла | Показатели ликвидности | Показатели финансового состояния | Показатели оборачиваемости | Рентабельность капитала | Рентабельность продаж |

| Зарождение | |||||

| Ускорения роста | |||||

| Стабилизация | |||||

| Зрелость | |||||

| Спад |

Однако, приоритет одного показателя перед другим не означает, что хотябы какой-либо из них не нуждается в обследовании. С развитием предприятия меняются цели руководства, растут требования к эффективности бизнеса, поэтому на стадии расцвета приоритет имеют показатели высокой оборачиваемости и, следовательно,эффективности. А для молодого, начивающегося бизнеса или бизнеса на стадии спада важнее будут показатели ликвидности – как главные признаки выживания или ликвидации дела.

Однако, все эти показатели тесно мжду собой связаны, поэтому и рассчитываться должны в комплексе. На стадии спада происходит дестабилизация всех показателей, однако первые сигналы об опасности дают показатели рентабельности. При нарастании опасности, вслед за нами дают сильные сигналы и показатели ликвидности.

Достоинство методики экспресс-диагностики состоит в том, что ее результаты имеют наглядную экономическую интерпретацию и приносят большую пользу в качестве ориентиров для финансового планирования деятельности предприятия.

Экспресс-диагностика должна производиться непрерывно, а ее результаты – оказывать влияние на принятие управленческих решений.

2. Факторные модели оценки финансового состояния предприятия

Анализ финансового состояния методами экспресс-диагностики очень часто показывает, что одни оценочные показатели превышают свои нормативные значения, а другие – находятся ниже их, диагностируя наступление кризиса. Все показатели очень редко сразу вместе сигнализируют о банкротстве. А так как разные группы показателей отображают различные процессы, то целесообразно уметь проводить комплексную диагностику финансового состояния предприятия по различным признакам.

Практика потребовала проведение более сложного комплексного анализа для получения интегральной оценки финансового состояния предприятия. Этой цели удовлетворяют некоторые факторные модели, разработанные в США:

Двухфакторная модель ,

Модель Z-счета Альтмана,

Модель Дюпона.

Результаты этих методов довольно полно характеризуют финансовое состояние предприятия с помощью ограниченного числа наиболее важных и распространенных показателей.

2.1. Двухфакторная модель оценки вероятности банкротства

При построении этой модели учитывается 2 показателя, от которых зависит вероятность банкротства – коэффициент текущей ликвидности (покрытия) (К лик.) и отношение заемных средств к валюте баланса (Кз.с.). На основании анализа западной практики были выявлены весовые коэффициенты каждого из этих факторов.

Эта модель выглядит следующим образом:

Z = -0,3877 –1,0,36 * Клик. + 0,0579* К з.с.

Если Z < 0, то предприятие останется платежеспособным ;

А если Z >0,то вероятно банкротство.

Данная двухфакторная модель не отражает другие стороны финансового состояния предприятия : оборачиваемость активов, рентабельность капитала, темпы изменения объемов продаж и т.д.

Точность диагности и прогнозирования деятельности предприятия возрастет, если использовать большее количество факторов, отражающих финансовое состояие предприятия.

2.2. Оценка вероятности банкротства на основе Z-счета Альтмана

В этой связи в практике финансово-хозяйственной деятельности западных фирм широко используется пятифакторная модель, построенная по данным 88 обанкротившимся предприятий в США., которая называется Модель Z-счета Альтмана:

Z-счет = 1,2 * К1 + 1,4 * К2 + 3,3 * К3 + 0,6 * К4 + К5,

Где

К1 – доля оборотного капитала в активах предприятия;

К2 – доля нераспределенной прибыли в активах предприятия;

К3 – отношение прибыли от реализации к активам предприятия;

К4 – отношение рыночной стоимости акций к кредиторской задолженности предприятия;

К5 – отношение объема продаж к активам

В зависимости от значения Z-счета дается оценка вероятности банкротства предприятия по отдельной шкале:

| Значения Z-счета | Вероятность наступления банкротства |

| Z < 1,8 | Очень высокая |

| 1,8 < Z < 2,7 | Высокая |

| 2,7 < Z < 2,9 | Возможная |

| Z > 2,9 | Очень низкая |

2.3. Метод рейтинговой оценки финансового состояния предприятия

По данному методу для оценки финансового состояния предприятия определяется рейтинговое число:

R = 2 Коб + 0,1 Клик + 0,08 Кинт + 0,45 К мен + К пр.

Где Коб – коэффициент обеспеченности собственными средствами ( Коб > 0,1),

Клик – коэффициент текущей ликвидности (Клик > 2).

Кинт. – интенсивность оборота авансируемого капитала, которая характеризуется объемом реализованной продукции, приходящейся на 1 грн средств, вложенных в деятельность предприятия (К инт > 2,5),

Кмен. – коэффициент менеджмента , характеризуется отношением прибыли от реализации к величине выручки от реализации (К мен > (n –1)/r, где r – учетная ставка НБУ),

Кпр. - Рентабельность собственного капитала (К пр > 20%).

При полном соответствии значений финансовых коэффициентов минимальным нормативным уровням – рейтинговое число будет равно 1. Финансовое состояние предприятия с рейтинговой оценкой менее 1 характеризуется как неудовлетворительное.

Рейтинговая оценка финансового состояния предприятий широко применяется банками и инвестиционными компаниями при классификации предприятий по уровню риска и надежности.

2.4. Модель Дюпона

Система финансового анализа Дюпон диагностирует способность предприятия эффективно генерировать прибыль, ренвестировать ее, наращивать обороты.

Расщепление ключевых показателей на составляющие факторы (множители) позволяет определить и дать сравнительную характеристику основных причин, которые привели к изменению того или иного показателя и определить темпы экономического роста компании.

В мировой практике широко известна модель Дюпона – как расщепление рентабельности капитала на произведение рентабельности оборота и оборачиваемости активов. Однако и каждый из названных факторов сам является сложным финансовым показателем.

При проведении факторного анализа важно понимать, какой экономический смысл содержит тот или иной показатель, к какой сфере деятельности предприятия он относится, с тем чтобы правильно интерпретировать его динамику и принимать решения по управлению бизнесом. При анализе результатов, полученных с помощью модели Дюпон, применяется так называемый системный подход.

Этот подход позволяет учесть все связи между сферами деятельности компании, каждую из которых характеризует какой-либо показатель модели.

В основе этого подхода лежит простая идея, что любой бизнес можно представить как взаимосвязанную систему движений финансовых ресурсов, вызванных управленческими решениями. Каждое из этих решений в конечном итоге вызывает улучшающее или ухудшающее экономическое воздействие на бизнес. В сущности, процесс управления любым предприятием - это серия экономических решений. Эти решения вызывают движения финансовых ресурсов, обеспечивающих бизнес.

Руководство, в общем случае, в интересах владельцев бизнеса принимает решения по использованию различных ресурсов для получения ожидаемой экономической выгоды. В этом случае все экономические решения можно отнести к трем основным составляющим бизнеса:

· инвестиционная деятельность (управление инвестициями во внеоборотные и оборотные активы);

· основная деятельность (производство, торговля, услуги) за счет использования этих ресурсов (управление затратами, объемами и ценами);

· финансовая деятельность (выбор источников финансирования: собственных и заемных, обеспечивающих эффективную деятельность предприятия).

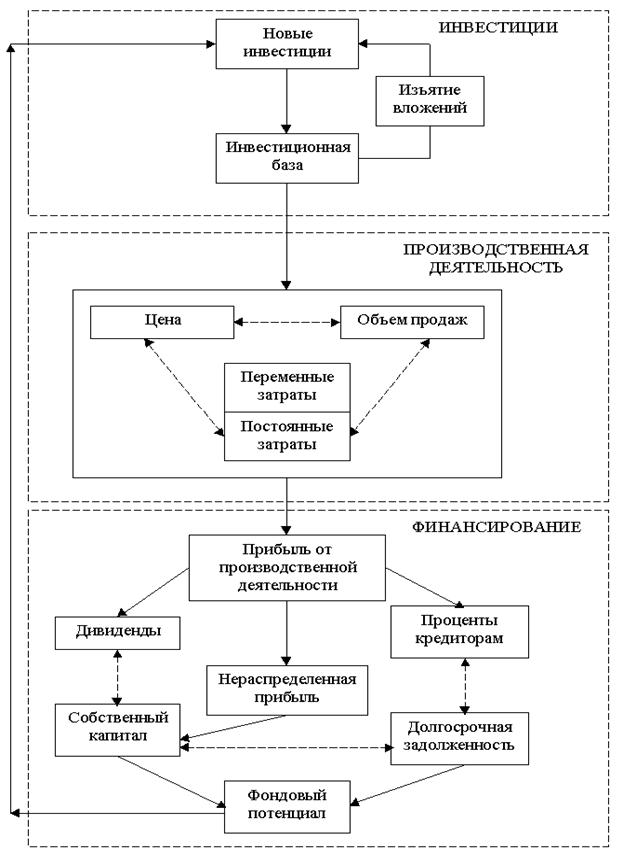

Упрощенно взаимосвязь между основными видами деятельности предприятия показана на рис. 2.

Рис.2. Связь между основной, инвестиционной и финансовой деятельностью предприятия.

Все эти составляющие бизнеса очень сильно взаимосвязаны. Мы не можем говорить об улучшении какой либо составляющей бизнеса, не учитывая ее влияния на остальные.

Приведем примеры:

1. Высокие темпы инвестиций во внеоборотные активы на промышленных предприятиях могут привести к дефициту собственных оборотных средств, снижению платежеспособности и снижению эффективности основной деятельности (снижение объемов, увеличение затрат). С другой стороны, отказ от инвестиций может привести к остановке производства (сильный износ оборудования), снижения качества продукции и потери конкурентоспособности.

2. При привлечении дополнительных источников финансирования, в условиях ограниченного рынка, мы не сможем сделать эффективных инвестиций, получить дополнительную прибыль и погасить проценты. В этом случае мы получаем убытки. В случае если рынок растет, отсутствие дополнительных источников финансирования приведет к упущенной выгоде.

3. Повышение эффективности основной деятельности также должно быть согласовано с инвестиционной и финансовой деятельностью (сколько нужно оборотных средств, необходимо ли дополнительные мощности, откуда брать финансирование).

Описанную взаимосвязь можно продемонстрировать на диаграмме движения финансовых ресурсов. На рис. 3 показана общая схема потоков, содержащая все основные элементы, нужные для понимания общей схемы движения финансовых ресурсов типичного бизнеса. Прямоугольники и стрелки показывают систему, все части которой взаимосвязаны. Система состоит из трех сегментов, соответствующих трем основным областям принятия решений: инвестициям, основной деятельности и финансированию.

Верхний сегмент показывает три компонента инвестиций:

- уже существующую инвестиционную базу,

- дополнение в виде новых инвестиций и –

-изъятие вложений, которые более не считаются необходимыми.

Связь инвестиционной деятельности с основной деятельностью заключается в том, что используемые в процессе производства инвестиции (основные средства и оборотные активы) переносят свою стоимость на готовую продукцию и формируют себестоимость продукции (работ, услуг) вместе с другими текущими затратами.

Центральный сегмент показывает взаимодействие в процессе деятельности трех основных элементов: затрат, цен и объемов продаж. Результатом основной деятельности является прибыль (убыток), которая может являться дополнительным источником финансирования (убытки сокращают источники финансирования) инвестиционной базы предприятия.

|

Нижний сегмент представляет собой две стороны финансовой деятельности бизнеса. С одной стороны необходимо расплачиваться за пользование финансовыми ресурсами предприятия (дивиденды, проценты кредиторам). С другой стороны необходимо обеспечить Рисунок 3. Схема финансовых потоков типичного бизнеса.

нужный размер финансирования (собственный капитал, заемный капитал), который, как показывает стрелка слева, поддерживает любые дополнения к инвестиционной базе в верхней части схемы.

Исходя из изложенного выше, можно сказать, что искусство управления заключается в нахождении баланса между основными составляющими бизнеса (инвестиционной, основной и финансовой деятельности).

При изменении внешних условий, в которых приходится работать предприятию, этот баланс будет изменяться. Например, увеличение темпов инфляции увеличивает стоимость капитала (проценты по кредитам), приводит к увеличению себестоимости продукции (увеличение цен на сырье) и ухудшает инвестиционную деятельность (снижение доли амортизационных отчислений). Отсюда одна из основных задач руководителя - вовремя определить перекос по основным составляющим бизнеса (инвестиционной, основной и финансовой деятельности) и найти способы его устранения.

Проведение анализа

Среди собственников бизнеса принято считать, что основная цель предприятия – достижение удовлетворительного уровня прибыли на акционерный капитал.

Уравнение Du Pont показывает, что существует 3 и только 3 способа достижения этой цели… РУКОВОДСТВО КОМПАНИИ ДОЛЖНО ПРЕДПРИНИМАТЬ МЕРЫ ПО ПОВЫШЕНИЮ

– РЕНТАБЕЛЬНОСТИ ПРОДАЖ,

– ФИНАНСОВОГО ЛЕВЕРИДЖА (ФИНАНСОВОЙ ЗАВИСИМОСТИ) И

– КОЭФФИЦИЕНТА ОБОРАЧИВАЕМОСТИ АКТИВОВ.

Применяя системный подход, можно выделить следующие основные этапы проведения анализа с помощью модели Дюпон:

1. Общая оценка эффективности управления финансовыми ресурсами предприятия.

2. Оценка эффективности управления основной (текущей) деятельностью.

3. Оценка эффективности управления активами предприятия (инвестиционная деятельность).

4. Оценка эффективности управления финансовой деятельностью.

5. Выработка предложений по дальнейшим работам, которые позволили бы улучшить финансовое состояние предприятия.

Общая оценка эффективности управления финансовыми ресурсами предприятия

Обобщенным показателем эффективности управления финансовыми ресурсами предприятия служит рентабельность собственного капитала:

Выбор этого показателя связан с тем, что его величина зависит от решений руководителя принятых в трех сферах деятельности предприятия (финансовой, инвестиционной и основной).

Другими словами, имея первоначальный собственный капитал, руководитель может увеличить размеры прибыли, привлекая дополнительные источники финансирования, осуществляя оптимальную инвестиционную политику, эффективно управляя затратами, ценами и объемами производства.

Изменение этого показателя говорит об общей тенденции повышения или снижения эффективности бизнеса.

Далее проводится анализ основных составляющих бизнеса с целью определения, что в большей степени повлияло на обнаруженные изменения.

Чтобы понять причину этих изменений, нужно проанализировать динамику факторов, влияющих на рентабельность собственного капитала. Эти факторы представлены на рисунке.

Рисунок 4. Формирование показателя рентабельности собственного капитала.

Итак, на рентабельность собственного капитала прямо влияют рентабельность активов и финансовый рычаг. Необходимо проанализировать эти факторы, чтобы оценить их влияние на результативный показатель.

Сначала рассмотрим показатель рентабельности активов. Этот показатель, как мы уже говорили, отражает эффективность использования инвестированного капитала, и связывает основную и инвестиционную деятельность предприятия, которые характеризуются соответственно рентабельностью продаж и ресурсоотдачей (см. рисунок 5).

Рисунок 5. Формирование показателя рентабельности активов.

Рентабельность активов в нашем примере (см. таблицу 4) в течение года изменялась так же, как и рентабельность собственного капитала. Чтобы понять, чем обусловлена такая динамика показателя, нужно рассмотреть отдельно основную и инвестиционную деятельность.

Оценка эффективности управления основной деятельностью.

Эффективность основной деятельности предприятия связана с оптимальным управлением затратами производства, объемами продаж и ценами реализации и в модели Дюпон характеризуется показателем рентабельности продаж:

Изменение данного показателя может быть вызвано как внешними факторами (инфляция, конкуренция, законодательство и пр.) так и внутренними (контроль качества, структура затрат, управленческий учет и пр.).

Рисунок 6. Формирование показателя рентабельности продаж.

Если предприятие имеет несколько видов основной деятельности, то анализ лучше проводить по каждому виду.

При проведении анализа динамики изменения затрат и выручки можно сделать предварительные предположения (гипотезы), - что явилось причиной таких изменений. При дальнейшем углубленном анализе эти гипотезы должны быть проверены.

Рассмотрим возможные варианты изменения рентабельности продаж под влиянием различных факторов.

1. Увеличение рентабельности продаж.

а) Темпы роста выручки опережают темпы роста затрат.

Возможные причины:

· рост объемов продаж

· изменение ассортимента продаж

При увеличении количества проданной продукции (в натуральном выражении) выручка возрастает быстрее затрат в результате действия так называемого производственного левериджа (рычага).

Основными элементами себестоимости продукции являются переменные и постоянные расходы, причем соотношение между ними может быть различным и определяется технической и технологической политикой, выбранной на предприятии. Изменение структуры себестоимости может существенно повлиять на величину прибыли. Инвестирование в основные средства сопровождается увеличением постоянных расходов и, по крайней мере теоретически, уменьшением переменных расходов. Однако зависимость носит нелинейный характер, поэтому найти оптимальное сочетание постоянных и переменных расходов непросто. Эта взаимосвязь и характеризуется категорией производственного, или операционного, левериджа, уровень которого определяет также и величину производственного риска предприятия.

Производственный леверидж количественно выражается соотношением между постоянными и переменными расходами в общей их сумме и вариабельностью прибыли от продаж.

Если доля постоянных расходов велика, говорят, что предприятие имеет высокий уровень производственного левериджа. Для такого предприятия иногда даже незначительное изменение объемов производства может привести к существенному изменению прибыли, поскольку постоянные расходы предприятие вынуждено нести в любом случае, производится продукция или нет. Таким образом, изменчивость прибыли от продаж, обусловленная влиянием операционного левериджа, количественно выражает производственный риск. Это обусловлено тем, что от структуры расходов зависит величина критического объема продаж (точка безубыточности), и чем выше постоянные расходы компании, тем больше риск понести убыток в случае недополучения планируемого объема выручки. Таким образом, чем выше уровень производственного левериджа, тем выше производственный риск компании. Задача руководства компании - найти оптимальную структуру расходов, дающую возможность эффективно использовать вложенный капитал при разумном риске.

При дальнейшем анализе необходимо выяснить, чем вызвано увеличение выручки от реализации - ростом объема продаж в натуральном выражении или ростом цен на продукцию (рост цен может быть вызван инфляцией). В свою очередь, кроме простого повышения цен на уже существующие товары, предприятие может добиться роста выручки за счет изменения ассортимента продаваемой продукции.

Данная тенденция развития предприятия является благоприятной.

б) Темпы снижения затрат опережают темпы снижения выручки.

Такая ситуация может сложиться в следующих случаях:

· рост цен на продукцию (работы, услуги).

· изменение структуры ассортимента реализации.

В данном случае происходит формальное улучшение показателя рентабельности, но, так как при этом снижается объем выручки, тенденцию нельзя назвать однозначно благоприятной. Чтобы сделать верные выводы, необходимо проанализировать политику ценообразования и ассортиментную политику предприятия.

в) Выручка увеличивается, затраты уменьшаются.

Возможные причины:

· повышение цен

· изменение ассортимента продаж

· изменение норм затрат.

Данная тенденция является благоприятной. Дальнейший анализ следует проводить с целью оценки устойчивости такого положения предприятия.

2. Снижение рентабельности продаж.

а) Темпы роста затрат опережают темпы роста выручки

Возможные причины такой ситуации:

· инфляционный рост затрат опережает выручку

· снижение цен (например, в результате конкурентной борьбы)

· изменение структуры ассортимента продаж

· увеличение норм затрат

Очевидно, что такая тенденция является неблагоприятной. Для исправления положения необходимо проанализировать вопросы ценообразования на предприятии, ассортиментную политику, существующую систему контроля затрат.

б) Темпы снижения выручки опережают темпы снижения затрат.

Возможные причины:

· сокращение объемов продаж

Такая ситуация является обычной, когда предприятие сокращает по каким-либо причинам свою деятельность на данном рынке. Выручка снижается быстрее затрат в результате действия производственного левериджа (см. выше). Нужно проанализировать маркетинговую политику предприятия.

в) Выручка уменьшается, затраты увеличиваются.

Возможные причины:

· снижение цен

· увеличение норм затрат

· изменение структуры ассортимента продаж

В данном случае необходим анализ ценообразования, системы контроля затрат, ассортиментной политики.

В нормальных (стабильных) условиях рынка динамика изменения выручки и затрат соответствует ситуациям, когда выручка изменяется быстрее затрат только под действием производственного левериджа. Остальные случаи связаны или с изменением внешних и внутренних условий функционирования предприятия (инфляция, конкуренция, спрос, структура затрат), или с плохой системой учета и контроля на производстве. Кроме того, на рентабельность продаж при использовании данной формулы расчета влияют финансовые результаты от операционной и внереализационной деятельности. Как правило, их воздействие на этот показатель кратковременно, поэтому при формулировании выводов об эффективности основной деятельности предприятие эти факторы следует исключать или рассматривать их отдельно.

Оценка эффективности управления активами предприятия (инвестиционная деятельность)

Инвестиции являются главной движущей силой любого бизнеса. Инвестиции должны обеспечивать бесперебойную текущую работу (производство), также обеспечить базу для дальнейшего развития предприятия (увеличение рынка, диверсификация, повышение качества). Можно выделить три основные области инвестиций:

1. Оборотный капитал (краткосрочные инвестиции, обеспечивающие текущую деятельность).

2. Основные средства, капитальное строительство (долгосрочные инвестиции, связанные с перспективным развитием).

3. Нематериальные активы (долгосрочные инвестиции, связанные с перспективным развитием).

Для количественной оценки эффективности управления активами используется показатель оборачиваемости активов:

Рисунок 7. Формирование показателя оборачиваемости активов.

Рост этого показателя говорит о повышении эффективности использования активов предприятия и рассматривается как положительная тенденция, снижение говорит о наличии проблем в управлении. Если оборачиваемость активов снижается, то в процессе анализа необходимо более детально изучить показатели оборачиваемости капитала и установить, на каких стадиях кругооборота произошло замедление (или ускорение) движения средств.

Нужно учитывать, что оборачиваемость активов также зависит и от органического строения капитала: чем большую долю занимает основной капитал, который оборачивается медленно, тем ниже коэффициент оборачиваемости и выше продолжительность оборота всего совокупного капитала.

Оценка эффективности управления финансовой деятельностью.

Для характеристики финансовой деятельности предприятия в модели Дюпон используется такой показатель, как финансовый леверидж (рычаг).

Он рассчитывается как отношение всего авансированного капитала предприятия к собственному капиталу:

,

т. е. характеризует соотношение между заемным и собственным капиталом. Этот показатель - один из важнейших, поскольку с ним связан выбор оптимальной структуры источников средств.

Рисунок 8. Формирование финансового рычага.

Чем больше относительный объем привлеченных предприятием заемных средств, тем больше сумма уплаченных по ним процентов, и тем выше уровень финансового левериджа. Следовательно, этот показатель также позволяет оценить, во сколько раз валовой доход предприятия (из которого выплачиваются проценты за кредит) превышает налогооблагаемую прибыль.

Компания, имеющая значительную долю заемного капитала, называется компанией с высоким уровнем финансового левериджа, или финансово зависимой компанией; компания, финансирующая свою деятельность только за счет собственных средств, называется финансово независимой.

Эффект финансового левериджа состоит в следующем: чем выше его значение, тем более нелинейный характер приобретает связь между валовым доходом и чистой прибылью - незначительное изменение (как возрастание, так и убывание) валового дохода при высоком финансовом леверидже может привести к значительному относительному изменению чистой прибыли.

Для двух предприятий, имеющих одинаковый объем производства, но разный уровень финансового левериджа, относительное увеличение чистой прибыли при увеличении объема производства будет неодинаковым - оно будет больше у предприятия, имеющего более высокий уровень финансового левериджа.

Однако эффект от финансирования деятельности предприятия за счет кредита банка может быть положительным, отрицательным, либо отсутствовать вообще. Основным критерием оценки эффективности финансового рычага является ставка банковского кредита. Если дополнительный доход, получаемый предприятием за счет использования кредита, превышает сумму процентов по этому кредиту, то такое финансирование выгодно и приводит к увеличению рентабельности собственного капитала. Но если фирма не получит ожидаемого дохода, то она все равно должна будет выплатить проценты по кредиту, а значит, понесет убыток.

Поэтому с категорией финансового левериджа связано понятие финансового риска. Финансовый риск - это риск, связанный с возможной нехваткой средств для выплаты процентов по ссудам и займам. Возрастание финансового левериджа связано с возрастанием рискованности данного предприятия.

Какая величина финансового рычага может считаться достаточной? Как показывают многочисленные исследования структуры капитала различных предприятий, значение финансового рычага должно быть примерно равно 2, т. е. соотношение заемных и собственных средств должно быть примерно равно 1 к 1. Такая структура капитала считается оптимальной потому, что всегда выгоднее финансировать бизнес за счет заемных средств, так как расходы на поддержание этого источника меньше его вклада в создание дополнительной прибыли, а значит, увеличивается доход собственников предприятия. Однако следует иметь в виду, что слишком высокое значение финансового рычага сопряжено с высоким риском. Риск заключается в том, что чем сильнее финансовый рычаг, тем выше для собственников предприятия опасность остаться без прибыли в случае даже незначительного недополучения компанией прогнозируемого объема продаж, вплоть до случаев резко отрицательных значений рентабельности собственного капитала. Кроме того, компании с высоким уровнем финансового левериджа более чувствительны к росту ставок по кредитам.

Не существует универсальных правил управления уровнем левериджа. Оптимальный уровень финансового рычага зависит от многих факторов: стабильности продаж, степени насыщенности рынка продукцией данной фирмы, темпа развития компании, текущей структуры активов и пассивов, налоговой политики государства в отношении инвестиционной деятельности и др.

Например, если компания имеет прочные позиции на рынке товаров и услуг, т. е. получает прибыль в достаточном объеме, а возможности по продаже товаров на данном рынке не исчерпаны, то она вполне может прибегнуть к привлечению дополнительного заемного капитала для расширения своей деятельности. Так же компания, которая быстро развивается, может более активно привлекать заемные средства по сравнению с компаниями, работающими не так успешно, т. е. некоторое повышение финансового риска в данном случае вполне оправданно.

Надо также сказать, что в некоторых случаях относительно небольшая доля заемных средств вовсе не означает неумения руководства использовать внешние источники. Такая ситуация может встретиться в высокорентабельных производствах, где прибыли достаточно как для текущего, так и для долгосрочного финансирования.

| <== предыдущая страница | | | следующая страница ==> |

| Анализ финансовой устойчивости и текущей платежеспособности | | | Тема 8. Комплексное управление текущими активами и текущими пассивами |

Дата добавления: 2014-08-09; просмотров: 543; Нарушение авторских прав

Мы поможем в написании ваших работ!