Главная страница Случайная лекция

Мы поможем в написании ваших работ!

Порталы:

БиологияВойнаГеографияИнформатикаИскусствоИсторияКультураЛингвистикаМатематикаМедицинаОхрана трудаПолитикаПравоПсихологияРелигияТехникаФизикаФилософияЭкономика

Мы поможем в написании ваших работ!

АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

Анализ финансового состояния предприятия – это критическая оценка финансовых показателей деятельности предприятия за определенный период, например за финансовый год.

Финансовый анализ осуществляется на основании данных финансовой (бухгалтерской) отчетности.

Бухгалтерская отчетность представляет собой единую систему данных об имущественном и финансовом положении организации и о результатах ее производственно-хозяйственной деятельности.

Она составляется на основе данных бухгалтерского учета по установленным формам в соответствии с требованиями ФЗ от 6.12.2011г. №403-ФЗ «О бухгалтерском учете» (вступил в действие с 01.1.2013г.). И состоит из:

· Годовая и промежуточная бухгалтерская отчетность (состоит из бухгалтерского баланса (форма №1));

· Отчета о прибылях и убытках (форма №2);

· Приложений (форма №3 – отчет об изменениях капитала; №4 – отчет о движении денежных средств, пояснительная записка);

· Сопоставление показателей предприятия в настоящем и прошедшем периодах, также определение их прогнозных значений;

· Сравнение фактических значений с нормативными.

Для целей финансового анализа все финансовые коэффициенты можно объединить в четыре группы:

1. Коэффициенты ликвидности;

2. Коэффициенты устойчивости финансового состояния;

3. Коэффициенты деловой активности:

Коэффициенты ликвидности. Ликвидность – наличие активов, которые представляют ценность для рынка, таких как: наличность пользующаяся спросом; ценные бумаги; активы, которые можно быстро превратить в деньги с небольшой уступкой в цене. Коэффициенты ликвидности применяются для оценки способности предприятия выполнять свои краткосрочные обязательства. Различают:

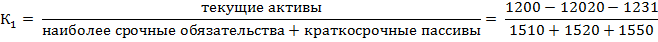

· Коэффициент текущей ликвидности (покрытия):

(очень платежеспособное, но запасов слишком много, что нерационально).

Показатель зависит от отрасли производства, длительности производственного цикла структуры запасов и затрат. В мировой практике 1-2 т.е предприятие платежеспособно. В России нормативное значение 2. Значит, что на каждый рубль краткосрочных обязательств приходится не менее 2-х рублей ликвидных средств.

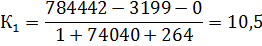

· Коэффициент абсолютной (строгой) ликвидности показывает, какую часть кредитной задолженности предприятие может погасить немедленно

Нормативное значение 0,2-0,5.

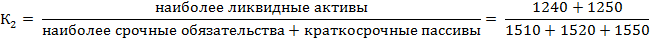

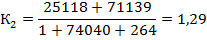

· Коэффициент критической (быстрой) ликвидности показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность, отражает прогнозируемые платежные возможности предприятия при условии своевременных расчетов с дебиторами.

Форма №1 (допустимое 0,7-1,5; желательное 1,5).

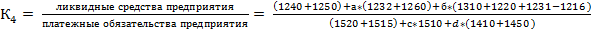

· Коэффициент общей ликвидности – используется для комплексной оценки ликвидности баланса в целом и определяется по формуле:

форма №1

форма №1

а.б – весовые коэффициенты, учитывающие значимость быстро и медленно реализуемых активов соответственно с точки зрения поступления средств;

с,d – весовые коэффициенты учитывающие значимость краткосрочных пассивов и долгосрочных обязательств соответственно с точки зрения погашения обязательств.

Значение К4 ≥1. Его можно применить для выбора наиболее надежного (с очки зрения платежеспособности) делового партнера (потребителя) на основе данных его отчетности. Применяем: а = 0,5; в = 0,2; с = 0,6; d = 0,2

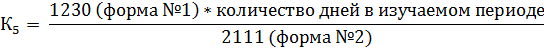

· Ликвидность дебиторской задолженности. Дебиторская задолженность относится к ликвидным оборотным средствам лишь в той мере, в которой она может быть погашена за разумный период (меньше трех месяцев). Для анализа дебиторской задолженности с этой целью применяются два основных показателя. Средний срок погашения дебиторской задолженности и коэффициент ее оборачиваемости.

Средний срок погашения дебиторской задолженности показывает среднее число дней в течении которых счета предприятия – продавца (кредитора) остаются неоплаченными.

Коэффициент оборачиваемости:

Если в качестве изучаемого периода рассматривается 1 год, то: К6 = 365/К5 (годовой).

Расчетные показатели следует сравнить с их среднеотраслевыми значениями, например, если среднеотраслевые значения К5=45 дней, К6=8,1 а расчетные 101 день и 3,6 то такие расхождения являются сигналом необходимости проведения тщательного анализа выполнения покупателями условий покупки ими товара в кредит.

Коэффициенты устойчивости: характеризуют ликвидность предприятия в долгосрочном плане, т.е способность предприятия выполнять свои долгосрочные обязательства.

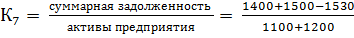

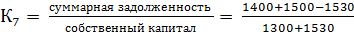

· Коэффициент долга (коэффициент задолженности) определяется как отношение суммарных средств, представленных кредиторами (включая краткосрочные кредиты), к общей сумме активов или к величине собственного капитала предприятия:

Форма №1 ≤0,5

Форма №1 ≤0,5

Форма №1

Форма №1

· Коэффициент текущей платежеспособности – позволяет проанализировать динамику платежеспособности предприятия за определённый период.

· Коэффициент долгосрочной платежеспособности – возможность погашения предприятием долгосрочных займов и кредитов.

Рассчитывается на начало и конец периода и сравнивается.

· Коэффициент обеспеченности оборотных активов собственными оборотными средствами (СОС) – наличие собственных оборотных средств, необходимых для финансовой устойчивости предприятия (уровень независимости текущей деятельности от заемного капитала).

Нормативное значение СОС = 0,1, т.е хотя бы 10% оборотных средств должно быть сформировано за счет собственного капитала.

Коэффициенты ликвидности:

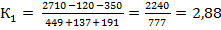

1. Коэффициент покрытия:

На 1 рубль 2,88 рубля – хорошо.

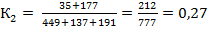

2. Абсолютной ликвидности::

В днях 1/0,27=3,7 примерно 4 дня.

3. Быстрой ликвидности:

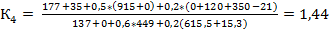

4. Общей ликвидности:  - хорошо

- хорошо

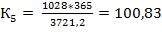

5. Ликвидность дебиторской задолженности:

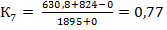

6. Оборачиваемости:

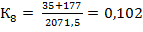

Коэффициенты устойчивости:

1. Коэффициент долга:

или

или

Если СОЗ = ,8 то нормально; если СОЗ = 0,4 то придется увеличить собственный капитал.

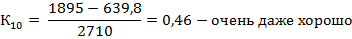

2. Коэффициент текущей платежеспособности:

3. Коэффициент долгосрочной платежеспособности:

4. Коэффициент обеспеченности собственного капитала оборотными средствами:

| <== предыдущая страница | | | следующая страница ==> |

| КОНКУРСНОЕ ПРОИЗВОДСТВО | | | БАНКРОТСТВО ГРАДООБРАЗУЮЩИХ ПРЕДПРИЯТИЙ |

Дата добавления: 2014-05-28; просмотров: 599; Нарушение авторских прав

Мы поможем в написании ваших работ!