Главная страница Случайная лекция

Мы поможем в написании ваших работ!

Порталы:

БиологияВойнаГеографияИнформатикаИскусствоИсторияКультураЛингвистикаМатематикаМедицинаОхрана трудаПолитикаПравоПсихологияРелигияТехникаФизикаФилософияЭкономика

Мы поможем в написании ваших работ!

Политика управления дебиторской задолженностью

В отличие от производственных запасов и незавершенного производства, которые достаточно статичны, не могут быть резко изменены, поскольку в значительной степени определяются сутью технологического процесса, дебиторская задолженность представляет собой весьма вариабельный и динамичный элемент оборотных средств, существенно зависящий от принятой в организации политики в отношении покупателей продукции. Поскольку дебиторская задолженность представляет собой иммобилизацию собственных оборотных средств, т.е. в принципе она не выгодна организации, то с очевидностью напрашивается вывод о ее максимально возможном сокращении. Теоретически дебиторская задолженность может быть сведена до минимума, тем не менее этого не происходит по многим причинам, в том числе и по причине конкуренции.

С позиции возмещения стоимости поставленной продукции продажа может быть осуществлена одним из трех способов:

■ предоплата (товар оплачивается полностью или частично до передачи его продавцом);

■ оплата за наличный расчет (товар оплачивается полностью в момент передачи товара, т.е. происходит как бы обмен товара на деньги);

■ оплата в кредит (товар оплачивается через определенное время после его передачи покупателю).

В рыночной экономике именно последний способ является основным и осуществляется обычно в виде безналичных расчетов, основными формами которых являются платежное поручение, аккредитив, расчеты по инкассо и расчетный чек. Последняя схема наиболее не выгодная продавцу, поскольку ему приходится кредитовать покупателя, однако именно она является основной в системе расчетов за поставленную продукцию. При оплате с отсрочкой платежа как раз и возникает дебиторская задолженность по товарным операциям как естественный элемент подобной общепринятой системы расчетов.

Вырабатывая политику кредитования покупателей своей продукции, организация должна определиться по следующим ключевым вопросам:

■ срок предоставления кредита (чаще всего в организации существует несколько типовых договоров, предусматривающих предельный срок оплаты продукции);

■ стандарты кредитоспособности (критерии, по которым поставщик определяет финансовую состоятельность покупателя и вытекающие отсюда возможные варианты оплаты);

■ система создания резервов по сомнительным долгам (предполагается, что, как бы ни была отлажена система работы с дебиторами, всегда существует риск неполучения платежа, хотя бы по форс-мажорным обстоятельствам; поэтому, исходя из принципа осторожности, необходимо заранее создавать резерв на потери в связи с несостоятельностью покупателя);

■ система сбора платежей (сюда входят процедуры взаимодействия с покупателями в случае нарушения условий оплаты, совокупность критериальных значений показателей, свидетельствующих и существенности нарушений в оплате, система наказания недобросовестных контрагентов и др.);

■ система предоставляемых скидок (в рыночной экономике является обычной практика предоставления скидок в случае оговоренного и достаточно короткого периода оплаты поставленной продукции).

Эффективная система установления взаимоотношений с покупателями подразумевает:

■ качественный отбор клиентов, которым можно предоставлять кредит;

■ определение оптимальных условий кредитования;

■ четкую процедуру предъявления претензий;

■ контроль за тем, как клиенты исполняют условия договоров.

Как бы ни была эффективна система отбора покупателей, в ходе взаимодействия с ними не исключаются всевозможные накладки, поэтому организация вынуждена создать некоторую систему контроля ia исполнением покупателями платежной дисциплины.

Эта система, называемая системой администрирования взаимоотношений с покупателями, подразумевает:

■ регулярный мониторинг дебиторов по видам продукции, объему задолженности, срокам погашения и др.;

■ минимизацию временных интервалов между моментами завершения работ, отгрузки продукции, предъявления платежных документов;

■ направление платежных документов по надлежащим адресам;

■ аккуратное рассмотрение запросов клиентов об условиях оплаты;

■ четкую процедуру оплаты счетов и получения платежей.

Наиболее употребительными способами воздействия на дебиторов с целью погашения задолженности являются направление писем, телефонные звонки, персональные визиты, продажа задолженности специальным организациям.

Управление дебиторской задолженностью подразумевает также обязательное проведение сравнительного анализа величины дебиторской задолженности с величиной кредиторской задолженности. Для финансового положения организации очень важно, чтобы дебиторская задолженность не превышала кредиторскую.

Если балансовые остатки дебиторской задолженности превышают остатки кредиторской задолженности, это может быть отражением следующих обстоятельств:

1) дебиторы платят реже, чем организация должна платить кредиторам, т.е. оборачиваемость дебиторской задолженности в днях превышает оборачиваемость кредиторской задолженности в днях;

2) средняя однодневная дебиторская задолженность превышает среднюю однодневную кредиторскую задолженность;

3) на балансе организации находится большая просроченная дебиторская задолженность, а просроченная кредиторская задолженность или меньше, или вообще отсутствует.

Сам по себе факт превышения дебиторской задолженности нал кредиторской способствует росту платежеспособности организации, но одновременно влияет на увеличение потребности в собственных оборотных средствах. В зависимости от уровня платежеспособности и обеспеченности собственными оборотными средствами названный факт может быть как благоприятным, так и неблагоприятным для финансового состояния организации.

Управление дебиторской задолженностью заключается также в создании резервов по сомнительным долгам и анализе фактических потерь, связанных с непогашением дебиторской задолженности.

Сомнительной признается дебиторская задолженность, которая не погашена в установленный срок, а если он не установлен, то в течение необходимого для этого времени, а также задолженность, которая не обеспечена соответствующими гарантиями. Резервы по сомнительным требованиям создаются в конце года на основании данных инвентаризации дебиторской задолженности.

Организации создают резервы по сомнительным требованиям по расчетам с другими организациями, а также с отдельными физическими лицами. Размер резерва определяется по каждой сумме сомнительного требования с учетом финансового состояния (платежеспособности) должника и оценки вероятности погашения им долга в полном || размере или частично.

При образовании резерва по сомнительным требованиям организация вправе по своему усмотрению выбирать в учетной политике один! из следующих методов:

■ метод процента от объема реализации, выполненных работ (оказанных услуг);

■ метод учета счетов по срокам оплаты.

Метод процента от объема реализации, выполненных работ (оказанных услуг). Сущность данного метода заключается в определении || процента сумм безнадежных долгов в общем объеме реализации. Для того чтобы определить процент образования резерва по сомнительным требованиям, необходимо проанализировать объем реализации товаров, выполненных работ (оказанных услуг) и сумму неоплаченных счетов. I

Метод учета по срокам оплаты заключается в определении процента сомнительных требований по сроку оплаты задолженности. Для определения этого процента, необходимо классифицировать все счета к получению по следующим категориям:

■ счета, срок оплаты которых еще не наступил;

■ счета со сроком оплаты от 1 до 30 дней;

■ счета со сроком оплаты от 31 до 60 дней;

■ счета со сроком оплаты от 61 до 90 дней;

■ счета со сроком оплаты более 90 дней.

Для каждой категории определяется прогнозируемый процент сомнительных долгов.

Формирование политики управления дебиторской задолженностью организации (или ее кредитной политики по отношению к покупателям продукции) осуществляется по следующим основным этапам (рис. 4.6) [5].

Рассмотрим каждый этап более подробно.

Анализ дебиторской задолженности организации в предшествующем периоде. Основной задачей этого анализа является оценка уровня и состава дебиторской задолженности организации, а также эффективности инвестированных в нее финансовых средств. Анализ дебиторской задолженности по расчетам с покупателями проводится в разрезе товарного (коммерческого) и потребительского кредита.

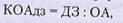

На первом этапе анализа оценивается уровень дебиторской задолженности организации и его динамика в предшествующем периоде. Оценка этого уровня осуществляется на основе определения коэффициента отвлечения оборотных активов в дебиторскую задолженность который рассчитывается по следующей формуле:

где КОАдз — коэффициент отвлечения оборотных активов в дебиторскую задолженность;

где КОАдз — коэффициент отвлечения оборотных активов в дебиторскую задолженность;

ДЗ — общая сумма дебиторской задолженности организации (или сумма задолженности отдельно по товарному и потребительскому кредиту);

ОА — общая сумма оборотных активов организации. На втором этапе анализа определяются средний период инкассации дебиторской задолженности и количество ее оборотов в рассматриваемом периоде. Средний период инкассации дебиторской задолженности характеризует ее роль в фактической продолжительности! финансового и общего операционного цикла организации. Этот показатель рассчитывается по следующей формуле:

где ПИдз — средний период инкассации дебиторской задолженности; ДЗср — средний остаток дебиторской задолженности организации (в целом или отдельных ее видов) в рассматриваемом периоде; Оо — сумма однодневного оборота по реализации продукции в рассматриваемом периоде.

где ПИдз — средний период инкассации дебиторской задолженности; ДЗср — средний остаток дебиторской задолженности организации (в целом или отдельных ее видов) в рассматриваемом периоде; Оо — сумма однодневного оборота по реализации продукции в рассматриваемом периоде.

Количество оборотов дебиторской задолженности характеризует скорость обращения инвестированных в нее средств в течение определенного периода. Этот показатель рассчитывается по следующей формуле:

где КОдз — количество оборотов дебиторской задолженности организации в рассматриваемом периоде; ОР — общая сумма оборота по реализации продукции в рассматриваемом периоде; ДЗср — средний остаток дебиторской задолженности организации (в целом или отдельных ее видов) в рассматриваемом периоде.

где КОдз — количество оборотов дебиторской задолженности организации в рассматриваемом периоде; ОР — общая сумма оборота по реализации продукции в рассматриваемом периоде; ДЗср — средний остаток дебиторской задолженности организации (в целом или отдельных ее видов) в рассматриваемом периоде.

На третьем этапе анализа оценивается состав дебиторской задолженности организации по отдельным ее «возрастным группам», т.е. по предусмотренным срокам ее инкассации.

На четвертом этапе анализа подробно рассматривается состав просроченной дебиторской задолженности, выделяются сомнительная безнадежная задолженность. В процессе этого анализа используются следующие показатели:

■ коэффициент просроченной дебиторской задолженности:

где КПдз – коэффициент просроченности дебиторской задолженности; ДЗпр – сумма дебиторской задолженности, неоплаченной в предусмотренные сроки; ДЗ – общая сумма дебиторской задолженности организации;

■ средний «возраст» просроченной (сомнительной, безнадежной) дебиторской задолженности:

где ВПдз — средний «возраст» просроченной (сомнительной, безнадежной) дебиторской задолженности; ДЗпр — средний остаток дебиторской задолженности, неоплаченной в срок (сомнительной, безнадежной), в рассматриваемом периоде; Оо — сумма однодневного оборота по реализации в рассматриваемом периоде.

На пятом этапе анализа определяют сумму эффекта, полученного от инвестирования средств в дебиторскую задолженность. В этих целях сумму дополнительной прибыли, полученной от увеличения объема реализации продукции за счет предоставления кредита, сопоставляют с суммой дополнительных затрат по оформлению кредита и инкассации долга, а также прямых финансовых потерь от невозврата долга покупателями (безнадежная дебиторская задолженность, списанная в связи с неплатежеспособностью покупателей и истечением сроков исковой давности). Расчет этого эффекта осуществляется по следующей формуле:

где Эдз — сумма эффекта, полученного от инвестирования средств в дебиторскую задолженность по расчетам с покупателями; Пдз — дополнительная прибыль организации, полученная от увеличения объема реализации продукции за счет предоставления кредита; ТЗдз — текущие затраты организации, связанные с организацией кредитования покупателей и инкассацией долга; ФПдз – сумма прямых финансовых потерь от невозврата долга покупателями.

Наряду с абсолютной суммой эффекта в процессе этого этапа анализа может быть определен и относительный показатель — коэффициент эффективности инвестирования средств в дебиторскую задолженность. Он рассчитывается по следующей формуле:

где КЭдз — коэффициент эффективности инвестирования средств в дебиторскую задолженность по расчетам с покупателями; Эдз — сумма эффекта, полученного от инвестирования средств в дебиторскую задолженность по расчетам с покупателями в определенном периоде; ДЗрп — средний остаток дебиторской задолженности по расчетам с покупателями в рассматриваемом периоде.

Результаты анализа используются в процессе последующей разработки отдельных параметров кредитной политики организации.

Формирование принципов кредитной политики по отношению к покупателям продукции. В современной коммерческой и финансовой практике реализация продукции в кредит (с отсрочкой платежа за нее) получила широкое распространение как в нашей стране, так и в странах с развитой рыночной экономикой. Формирование принципов кредитной политики отражает условия этой практики и направлено на повышение эффективности операционной и финансовой деятельности организации.

В процессе формирования принципов кредитной политики по отношению к покупателям продукции решаются два основных вопроса:

■ в каких формах осуществлять реализацию продукции в кредите

■ какой тип кредитной политики следует избрать организации.

Формы реализации продукции в кредит имеют две разновидности — товарный (коммерческий) и потребительский кредит. Товарным (коммерческий) кредит представляет собой форму оптовой реализации продукции ее продавцом на условиях отсрочки платежа, если такая отсрочка превышает обычные сроки банковских расчетов. Обычно товарный (коммерческий) кредит предоставляется оптовому покупателю продукции на срок от одного до шести месяцев [13].

Потребительский кредит (в товарной форме) представляет собой форму розничной реализации товаров покупателям (физическим лицам) с отсрочкой платежа. Он предоставляется обычно на сроки от шести месяцев до двух лет.

Выбор форм реализации продукции в кредит определяется отраслевой принадлежностью организации и характером реализуемой продукции (товаров, услуг).

Тип кредитной политики характеризует принципиальные подходы к ее осуществлению с позиции соотношения уровней доходности и риска кредитной деятельности организации. Различают три принципиальных типм кредитной политики организации по отношению к покупателям продукции: консервативный, умеренный и агрессивный [5].

Консервативный (или жесткий) тип кредитной политики организации направлен на минимизацию кредитного риска. Такая минимизация рассматривается как приоритетная цель в осуществлении ее кредитной деятельности. Осуществляя этот тип кредитной политики организация не стремится к получению высокой дополнительной прибыли за счет расширения объема реализации продукции. Механизмом реализации политики такого типа является существенное сокращение круга покупателей продукции в кредит за счет групп повышенного риска, минимизация сроков предоставления кредита и его размера, ужесточение условий предоставления кредита и повышение его стоимости, использование жестких процедур инкассации дебиторской задолженности.

Умеренный тип кредитной политики характеризует типичные условия ее осуществления в соответствии с принятой коммерческой и финансовой практикой и ориентируется на средний уровень кредитного риска при продаже продукции с отсрочкой платежа.

Агрессивный (или мягкий) тип кредитной политики приоритетной целью кредитной деятельности ставит максимизацию дополнительной прибыли за счет расширения объема реализации продукции в кредит, Но считаясь с высоким уровнем кредитного риска, который сопровождает эти операции. Механизмом реализации политики такого типа является распространение кредита на более рискованные группы покупателей продукции, увеличение периода предоставления кредита и его размера, снижение стоимости кредита до минимально допустимых размеров, предоставление покупателям возможности пролонгирования кредита.

В процессе выбора типа кредитной политики должны учитываться следующие основные факторы:

■ современная коммерческая и финансовая практика осуществления торговых операций;

■ общее состояние экономики, определяющее финансовые возможности покупателей, уровень их платежеспособности;

■ сложившаяся конъюнктура товарного рынка, состояние спроса на продукцию организации;

■ потенциальная способность предприятия наращивать объем производства продукции при расширении возможностей ее реализации за счет предоставления кредита;

■ правовые условия обеспечения взыскания дебиторской задолженности;

■  финансовые возможности предприятия в части отвлечении средств в дебиторскую задолженность;

финансовые возможности предприятия в части отвлечении средств в дебиторскую задолженность;

■ финансовый менталитет собственников и менеджеров организации, их отношение к уровню допустимого риска в процессе осуществления хозяйственной деятельности.

Определяя тип кредитной политики, следует иметь в виду, что жесткий (консервативный) ее вариант отрицательно влияет на RОА объема операционной деятельности организации и формирование устойчивых коммерческих связей, в то время как мягкий (агрессивный) ее вариант может вызвать чрезмерное отвлечение финансовых средств, снизить уровень платежеспособности организации, вызвать впоследствии значительные расходы по взысканию долгов, а в конечном итоге снизить рентабельность оборотных активов и используемого капитала.

Определение возможной суммы финансовых средств, инвестируемых в дебиторскую задолженность по товарному (коммерческому) и потребительскому кредиту. При расчете этой суммы необходимо учитывать [5]:

■ планируемые объемы реализации продукции в кредит;

■ средний период предоставления отсрочки платежа по отдельным формам кредита;

■ средний период просрочки платежей, исходя из сложившейся в хозяйственной практики (он определяется по результатам анализе дебиторской задолженности в предшествующем периоде);

■ коэффициент соотношения себестоимости и цены реализуемой в кредит продукции.

Расчет необходимой суммы финансовых средств, инвестируемых в дебиторскую задолженность, осуществляется по следующей формуле

где Ида — необходимая сумма финансовых средств, инвестируемых в дебиторскую задолженность; Орк — планируемый объем реализации продукции в кредит; Кс:а — коэффициент соотношения себестоимости и цены продукции; выраженный десятичной дробью; ППКср — средний период предоставления кредита покупателям, в днях; ПРср — средний период просрочки платежей по предоставленному кредиту, в днях.

Если финансовые возможности организации не позволяют инвестировать расчетную сумму средств в полном объеме, то при неизменности условий кредитования должен быть соответственно скорректирован планируемый объем реализации продукции в кредит [3].

Формирование системы кредитных условий. В состав этих условий входят следующие элементы:

■ срок предоставления кредита (кредитный период);

■ размер предоставляемого кредита (кредитный лимит);

■ стоимость предоставления кредита (система ценовых скидок При осуществлении немедленных расчетов за приобретенную продукцию);

■ система штрафных санкций за просрочку исполнения обязательств покупателями.

Срок предоставления кредита (кредитный период) характеризует предельный период, на который покупателю предоставляется отсрочка платежа за реализованную продукцию. Увеличение срока предоставления кредита стимулирует объем реализации продукции (при прочих равных условиях), однако приводит в то же время к увеличению суммы финансовых средств, инвестируемых в дебиторскую задолженность, и увеличению продолжительности финансового и всего операционного цикла организации. Поэтому, устанавливая размер кредитного периода необходимо оценивать его влияние на результаты хозяйственной деятельности в комплексе.

Размер предоставляемого кредита (кредитный лимит) характеризует максимальный предел суммы задолженности покупателя по предоставляемому товарному (коммерческому) или потребительскому кредиту. Он устанавливается с учетом типа осуществляемой кредитной политики (уровня приемлемого риска), планируемого объема реализации продукции на условиях отсрочки платежей, среднего объема сделок по реализации готовой продукции (при потребительском кредите – средней стоимости реализуемых в кредит товаров), финансового состояния организации — кредитора и других факторов. Кредитный лимит дифференцируется по формам предоставляемого кредита и видам реализуемой продукции [5].

Стоимость предоставления кредита характеризуется системой ценовых скидок при осуществлении немедленных расчетов за приобретенную продукцию. В сочетании со сроком предоставления кредита такая ценовая скидка характеризует норму процентной ставки за предоставляемый кредит, рассчитываемой для сопоставления в годовом исчислении. Алгоритм этого расчета характеризуется следующей формулой:

(4.19)

(4.19)

где ПСк — годовая норма процентной ставки за предоставляемый кредит; ЦСн — ценовая скидка, предоставляемая покупателю при осуществлении немедленного расчета за приобретенную продукцию, в %; СПк — срок предоставления кредита (кредитный период), в днях.

Устанавливая стоимость товарного (коммерческого) или потребительского кредита, необходимо иметь в виду, что его размер не должен превышать уровень процентной ставки по краткосрочному финансовому (банковскому) кредиту. В противном случае он не будет стимулировать реализацию продукции в кредит, так как покупателю будет выгодней взять краткосрочный кредит в банке (на срок, равный кредитному периоду, установленному продавцом) и рассчитаться за приобретенную продукцию при ее покупке.

Устанавливая стоимость товарного (коммерческого) или потребительского кредита, необходимо иметь в виду, что его размер не должен превышать уровень процентной ставки по краткосрочному финансовому (банковскому) кредиту. В противном случае он не будет стимулировать реализацию продукции в кредит, так как покупателю будет выгодней взять краткосрочный кредит в банке (на срок, равный кредитному периоду, установленному продавцом) и рассчитаться за приобретенную продукцию при ее покупке.

Система штрафных санкций за просрочку исполнения обязательств покупателями, формируемая в процессе разработки кредитных условий, должна предусматривать соответствующие пени, штрафы и неустойки. Размеры этих штрафных санкций должны полностью возмещать все финансовые потери организации-кредитора (потерю дохода, инфляционные потери, возмещение риска снижения уровня платежеспособности и другие).

Формирование стандартов оценки покупателей и дифференциация условий предоставления кредита. В основе установления таких стандартов оценки покупателей лежит их кредитоспособность. Кредитоспособность покупателя характеризует систему условий, определяющих его способность привлекать кредит в разных формах и в полно объеме в предусмотренные сроки выполнять все связанные с ним финансовые обязательства.

Формирование системы стандартов оценки покупателей включает следующие основные элементы [35]:

■ определение системы характеристик, оценивающих кредитоспособность отдельных групп покупателей;

■ формирование и экспертизу информационной базы

■ проведение оценки кредитоспособности покупателей;

■ выбор методов оценки отдельных характеристик кредитоспособности покупателей;

■ группировку покупателей продукции по уровню кредитоспособности;

■ дифференциацию кредитных условий в соответствии с уровнем кредитоспособности покупателей.

Формирование стандартов оценки покупателей и дифференциация кредитных условий осуществляются раздельно по различным формам кредита – товарному и потребительскому.

Определение системы характеристик, оценивающих кредитоспособность отдельных групп покупателей, является начальным этапом построения системы стандартов их оценки.

По товарному (коммерческому) кредиту такая оценка осуществляется обычно по следующим критериям:

■объем хозяйственных операций с покупателем и стабильность их осуществления;

■ репутация покупателя в деловом мире;

■ платежеспособность покупателя;

■ результативность хозяйственной деятельности покупателя;

■ состояние конъюнктуры товарного рынка, на котором покупатель осуществляет свою операционную деятельность;

■ объем и состав чистых активов, которые могут составлять обеспечение кредита при неплатежеспособности покупателя и возбуждении дела о его банкротстве.

По потребительскому кредиту оценка осуществляется обычно по следующим критериям:

■ дееспособность покупателя;

■ уровень доходов покупателя и регулярность их формирования;

состав личного имущества покупателя, которое может составить обеспечение кредита при взыскании суммы долга в судебном порядке.

Цель формирования и экспертизы информационной базы проведения оценки кредитоспособности покупателей — обеспечение ее достоверности. Информационная база, используемая для этих целей, состоит:

■ из сведений, предоставляемых непосредственно покупателем (их перечень дифференцируется в разрезе форм кредита);

■ из данных, формируемых из внутренних источников (если сделки с покупателем носят постоянный характер);

■ из информации, формируемой из внешних источников (коммерческого банка, обслуживающего покупателя; других его партнеров по сделкам и т.п.).

Экспертиза полученной информации осуществляется путем логической ее проверки, в процессе ведения коммерческих переговоров с покупателями, путем непосредственного посещения клиента (по потребительскому кредиту) с целью проверки состояния его имущества и в других формах в соответствии с объемом кредитования. Выбор методов оценки отдельных характеристик кредитоспособности покупателей определяется содержанием оцениваемых характеристик. В этих целях при оценке отдельных характеристик кредитоспособности покупателей, рассмотренных ранее, могут быть использованы статистический, нормативный, экспертный, балльный и другие методы.

Группировка покупателей продукции по уровню кредитоспособности основывается на результатах ее оценки и предусматривает обычно выделение следующих их категорий:

■ покупатели, которым кредит может быть предоставлен в максимальном объеме, т.е. на уровне установленного кредитного лимита (группа «первоклассных заемщиков»);

■ покупатели, которым кредит может быть предоставлен в ограниченном объеме, определяемом уровнем допустимого риска невозврата долга;

■ покупатели, которым кредит не предоставляется (при недопустимом уровне риска невозврата долга, определяемом типом избрания кредитной политики).

Дифференциация кредитных условий в соответствии с уровнем кредитоспособности покупателей наряду с размером кредитного лимита может осуществляться по таким параметрам, как:

■ срок предоставления кредита;

■ необходимость страхования кредита за счет покупателей;

■ формы штрафных санкций и т.п.

Формирование процедуры инкассации дебиторской задолженности В составе этой процедуры должны быть предусмотрены сроки и формы предварительного и последующего напоминании покупателям о дате платежей, возможности и условия пролонгирования долга по предоставленному кредиту, условия возбуждения дела о банкротстве несостоятельных дебиторов.

Обеспечение использования в организации современных форм рефинансирования дебиторской задолженности. Развитие рыночных отношений и инфраструктуры финансового рынка позволяют использовать в практике финансового менеджмента ряд новых форм управления дебиторской задолженностью – ее рефинансирование, т.е. ускоренный перевод в другие формы оборотных активов организации: денежные средства и высоколиквидные краткосрочные ценные бумаги [5].

Основными формами рефинансирования дебиторской задолженности, используемыми в настоящее время, являются:

■ факторинг;

■ учет векселей, выданных покупателями продукции;

■ форфейтинг.

Построение эффективных систем контроля за движением и своевременной инкассацией дебиторской задолженности. Такой контроль организуется в рамках построения общей системы финансового контроля в организации как самостоятельный его блок.

Одним из видов таких систем является ABC-система, применимая к портфелю дебиторской задолженности организации. В группу А включаются при этом наиболее крупные и сомнительные виды дебиторскойзадолженности (так называемые проблемные кредиты); в группу В — кредиты средних размеров; в группу «С» — остальные виды дебиторской задолженности, не оказывающие серьезного влияния на результаты финансовой деятельности организации [5].

Критерием оптимальности разработанной и осуществляемой кредитной политики любого типа и по любым формам предоставляемого кредита,а соответственно и среднего размера дебиторской задолженсти, по расчетам с покупателями за реализуемую им продукцию, выступает следующее условие:

(4.20)

(4.20)

ДЗо— оптимальный размер дебиторской задолженности предприятия при нормальном его финансовом состоянии; ОПдр — дополнительная операционная прибыль, получаемая предприятием от увеличения продажи продукции в кредит; ОЗдз — дополнительные операционные затраты организации по обслуживанию дебиторской задолженности; ПСдз — размер потерь средств, инвестированных в дебиторскую задолженность из-за недобросовестности (неплатежеспособности) покупателей.

Кроме рассмотренных этапов формирования политики управления дебиторской задолженностью, следует также отметить, что необходимо постоянно отслеживать уровень кредиторской задолженности, анализировать уровень средств, привлекаемых от поставщиков.

| <== предыдущая страница | | | следующая страница ==> |

| Политика формирования запасов | | | Политика управления денежными средствами |

Дата добавления: 2014-03-03; просмотров: 631; Нарушение авторских прав

Мы поможем в написании ваших работ!