Главная страница Случайная лекция

Мы поможем в написании ваших работ!

Порталы:

БиологияВойнаГеографияИнформатикаИскусствоИсторияКультураЛингвистикаМатематикаМедицинаОхрана трудаПолитикаПравоПсихологияРелигияТехникаФизикаФилософияЭкономика

Мы поможем в написании ваших работ!

Механизм формирования инвестиционной прибыли предприятия

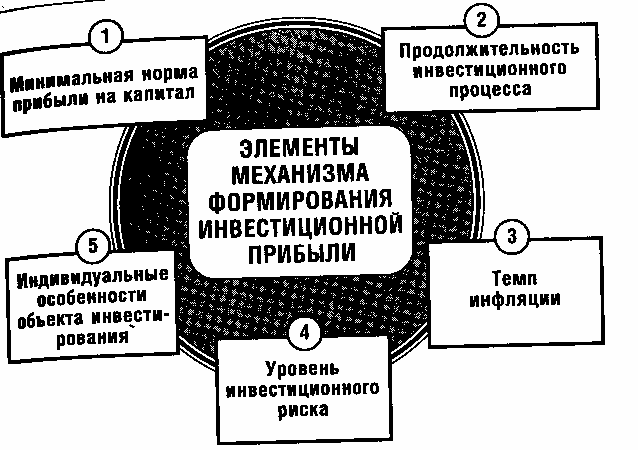

Как и во всей сфере предпринимательской деятельности, инвестиционная прибыль является одним из основных побудительных мотивов инвестиций. Вместе с тем, инвестиционной деятельности предприятия присущ свой особый механизм формирования прибыли, определяющий широкий диапазон колебаний ее уровня на вложенный капитал. Элементы, формирующие этот механизм и определяющие уровень инвестиционной прибыли, довольно многочисленны. Рассмотрим лишь основные из них (рис. 3):

Рисунок 12.5. Основные элементы механизма формирования инвестиционной прибыли предприятия

Минимальная норма прибыли на капитал является той изначальной точкой, которая определяет минимальный уровень инвестиционной прибыли предприятия. Являясь побудительным мотивом инвестиционной деятельности, норма прибыли на капитал формирует потребность в осуществлении инвестиций или объем спроса на них. Чем выше граница минимальной нормы прибыли на инвестированный капитал, тем выше при прочих равных условиях объем спроса на инвестиции.

Что же определяет уровень минимальной нормы прибыли на капитал? Прежде всего, это показатель, который должен быть очищен от инфляции, т.е. отражать реальную сумму инвестиционной прибыли на вложенные инвестором средства. Кроме того, это показатель, который должен складываться в условиях высокой ликвидности инвестиций, т.е. обеспечения при необходимости быстрого изъятия инвестором вложенных средств.

Наконец, это показатель, который минимизирует риск потери капитала инвестором в процессе осуществления инвестиционной деятельности. Тот минимальный уровень прибыли, который побуждает инвестора к осуществлению инвестиционной деятельности при соблюдении вышеперечисленных условий, и будет характеризовать минимальную норму прибыли на инвестируемый капитал. В наибольшей степени эти условия обеспечивает ставка депозитного процента на вклады до востребования (которые могут быть изъяты инвестором в любое время), предлагаемая наиболее надежными (в соответствии с рейтингом) коммерческими банками. Эта ставка формирует минимальный уровень ссудного процента на денежном рынке.

2. Продолжительность инвестиционного процесса определяет уровень инвестиционной прибыли с учетом концепции оценки стоимости денег во времени. Чем выше период инвестиционного процесса, а соответственно и разрыв между инвестиционными затратами и получением инвестиционной прибыли, тем выше при прочих равных условиях должна быть сумма возвратного денежного потока (прежде всего чистой прибыли) на вложенный капитал (при его наращении по ставке процента, равной минимальной норме прибыли на капитал). Естественно, что чем выше размер минимальной нормы прибыли на капитал (т.е. ставка процента, используемая при его наращении), тем большую сумму прибыли в пределах одинакового периода инвестирования вправе ожидать инвестор.

3. Темп инфляции оказывает существенное корректирующее воздействие на уровень инвестиционной прибыли. Поэтому номинальный размер минимальной нормы прибыли на капитал или номинальный размер ставки процента, по которой осуществляется наращение суммы вложенного капитала, должны корректироваться с учетом ожидаемого (или сложившегося) темпа инфляции.

4. Уровень инвестиционного риска, под которым понимается вероятность возникновения непредвиденных финансовых потерь в условиях неопределенности результатов инвестиционной деятельности, оказывает наиболее существенное влияние на уровень инвестиционной прибыли и на инвестиционную политику предприятия в целом. При оценке уровня инвестиционных рисков используются показатели дисперсии, среднеквадратического (или стандартного) отклонения, коэффициента вариации, бета - коэффициента (методы их расчета рассмотрены ранее).

С оценкой рисков связан важный момент формирования уровня инвестиционной прибыли. Так как инвестор не может подбирать для инвестиционной деятельности только безрисковые объекты инвестирования (а в нашей стране даже самые надежные объекты инвестирования безрисковыми можно считать лишь условно), возникает вопрос — как должен быть компенсирован тот или иной уровень риска по объекту инвестирования, диапазон колебания которого очень высок? Для такого возмещения предназначается так называемая "премия за риск", которая представляет собой дополнительную инвестиционную прибыль, требуемую инвестором сверх того уровня, который могут принести безрисковыеинвестиции. Эта дополнительная инвестиционная прибыль должна возрастать пропорционально росту уровня риска по объекту инвестирования. При этом следует иметь в виду, что премия за риск должна возрастать пропорционально росту не общего уровня риска по объекту инвестирования, а только риска рыночного или систематического, который определяется с помощью бета -коэффициента (т.к. риск несистематический связан в основном с действием субъективных факторов и его заранее просчитать нельзя).

Сопоставление расчетных значений уровня систематического риска и уровня ожидаемой инвестиционной прибыли по объекту инвестирования позволяет определить, насколько компенсируется соответствующий инвестиционный риск по нему.

5. Уровень ликвидности инвестиций характеризует их потенциальную способность в короткое время и без существенных финансовых потерь конверсироваться в денежные активы. Как видно из данного определения, при оценке уровня ликвидности тех или иных объектов инвестирования используются два основных критерия — время конверсии данного объекта инвестиций в денежные активы и размер финансовых потерь инвестора, связанных с этой конверсией.

Оценка времени ликвидности инвестиций измеряется обычно в количестве дней, необходимых для реализации на рынке того или иного объекта инвестирования (или коэффициентом ликвидности инвестиций, представляющим собой частное от деления единицы на число дней их конверсии в денежные активы). В инвестиционной практике по этому критерию отдельные объекты инвестирования классифицируются следующим образом:

а) срочноликвидные (со сроком конверсии до 7 дней); б) высоколиквидные (с возможным сроком реализации от 8 до 30 дней); в) среднеликвидные (такие объекты реализуются в срок от одного до трех месяцев); г) слаболиквидные (срок возможной реализации которых составляет свыше трех месяцев).

Оценка ликвидности инвестиций по уровню финансовых потерь характеризуется размером этих потерь к сумме инвестированного капитала. По этому критерию финансовые потери классифицируются следующим образом: а) низкие (если их уровень составляет не более 5% к сумме инвестированных средств); б) средние (если этот показатель колеблется в пределах 6-10%); в) высокие (если этот показатель составляет 11-20%); г) очень высокие (если их уровень превышает 20%).

Экономическое содержание этой связи заключается в том, что если инвестор соглашается на больший уровень финансовых потерь при реализации объекта инвестиций, он быстрее может его реализовать и наоборот. Наличие такой связи позволяет инвестору не только оценивать уровень ликвидности объектов инвестиций, но и управлять процессом их конверсии в денежные активы, варьируя показатель уровня финансовых потерь.

6. Индивидуальные особенности объекта инвестирования являются завершающим элементом модели формирования инвестиционной прибыли. Если ранее рассмотренные элементы формирования инвестиционной прибыли имели объективную общепринятую основу для определения уровня инвестиционной прибыли, то индивидуальные особенности объекта инвестирования могут отвечать целям стратегического их отбора инвестором вне зависимости от уровня их прибыльности. При этом уровень инвестиционной прибыли может отклоняться от объективных его стандартов как в большую сторону (например, если рыночная стоимость объекта инвестирования недооценена их продавцом), так и в меньшую (если инвестор согласен на потерю определенной части прибыли ради решения других стратегических задач, например, для проникновения на другой региональный рынок). Индивидуальные особенности объекта инвестирования представляют собой предмет конкретной оценки его инвестиционных качеств, методика которой будет рассмотрена далее в разрезе конкретных видов этих объектов.

Таким образом, модель формирования уровня инвестиционной прибыли по отдельным объектам инвестирования может быть представлена в следующем виде:

ИП = (НПм ± ИОп + Пр + Пл + Пи) × (1 + i)n

где ИП — сумма инвестиционной прибыли по конкретному объекту инвестирования;

НПМ — сумма минимальной нормы прибыли на инвестируемый капитал (определяемая по ставке минимальной нормы прибыли на капитал на денежном рынке);

Пи — сумма инфляционной премии;

Пр — сумма премии за риск;

Пл — сумма премии за ликвидности;

ИОП — отклонения суммы прибыли по индивидуальному объекту инвестирования от среднерыночных условий ее формирования;

i — процентная ставка, принимаемая для наращения суммы прибыли, выраженная десятичной дробью;

п — продолжительность процесса инвестирования, выраженная количеством периодов, по которым будет получена инвестиционная прибыль. Предложенная принципиальная модель формирования инвестиционной прибыли конкретизируется с учетом особенностей отдельных объектов (инструментов) инвестирования.

| <== предыдущая страница | | | следующая страница ==> |

| Тема 2. Инвестиционная деятельность предприятий | | | Тема 3. Оценка инвестиционной привлекательности |

Дата добавления: 2014-11-20; просмотров: 437; Нарушение авторских прав

Мы поможем в написании ваших работ!