Главная страница Случайная лекция

Мы поможем в написании ваших работ!

Порталы:

БиологияВойнаГеографияИнформатикаИскусствоИсторияКультураЛингвистикаМатематикаМедицинаОхрана трудаПолитикаПравоПсихологияРелигияТехникаФизикаФилософияЭкономика

Мы поможем в написании ваших работ!

Характеристика подходов к оценке бизнеса

Тема 2

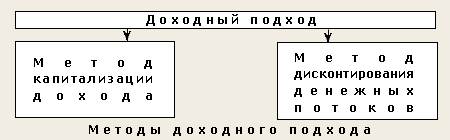

Оценку бизнеса осуществляют с позиций трех подходов: доходного, затратного и сравнительного. Каждый подход позволяет подчеркнуть определенные характеристики объекта. Так, при оценке с позиции доходного подхода во главу угла ставится доход, как основной фактор, определяющий величину стоимости объекта.

Хотя, как правило, доходный поход является наиболее подходящей процедурой для оценки бизнеса, полезно бывает использовать также сравнительный и затратный подходы. В некоторых случаях затратный или сравнительный подходы могут быть более точными или более эффективными. Во многих случаях каждый из трех подходов может быть использован для проверки оценки стоимости, полученной другими подходами.

Сравнительный подход особенно полезен тогда, когда существует активный рынок сопоставимых объектов собственности. Точность оценки зависит от качества собранных данных, так как применяя данный подход, оценщик должен собрать достоверную информацию о недавних продажах сопоставимых объектов.

Эти данные включают: экономические характеристики, время продажи, местоположение, условия продажи и условия финансирования. Действенность такого подхода снижается в случае, если сделок было мало, если момент их совершения и момент оценки разделяет продолжительный период времени; если рынок находится в аномальном состоянии, так как быстрые изменения на рынке приводят к искажению показателей. Сравнительный подход основан на применении принципа замещения. Для сравнения выбираются конкурирующие с оцениваемым бизнесом объекты. Обычно между ними существуют различия, поэтому необходимо провести соответствующую корректировку данных. В основу приведения поправок положен принцип вклада.

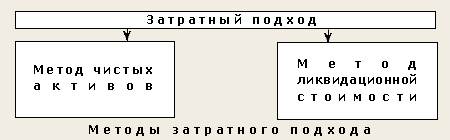

Затратный подход наиболее применим для оценки предприятий, имеющих разнородные активы в т.ч. финансовые, а также в том случае, если бизнес не приносит устойчивый доход. Методы затратного подхода целесообразно использовать и при оценке специальных видов бизнеса (гостиниц, мотелей и т. п.), в целях страхования.

Собираемая информация обычно включает данные о характеристиках оцениваемых активов, в т. ч. ценах на землю, строительные спецификации, данные об уровне зарплаты, стоимости материалов, расходах на оборудование, о прибыли и накладных расходах строителей на местном рынке и т. п.

Согласно методу капитализации рыночная стоимость бизнеса определяется по формуле V= D/R , где D — чистый доход бизнеса за год; R — коэффициент капитализации.

Метод дисконтирования денежных потоков основан на прогнозировании потоков от данного бизнеса, которые затем дисконтируются по ставке дисконта, соответствующей требуемой инвестором ставке дохода.

Рыночная стоимость бизнеса методом чистых активов определяется как разность между суммами рыночных стоимостей всех активов предприятия и его обязательствами.

Ликвидационная стоимость предприятия определяется как разность между суммарной стоимостью всех активов предприятия и затратами на его ликвидацию.

Метод рынка капитала основан на рыночных ценах акций аналогичных компаний. Инвестор, действуя по принципу замещения (или альтернативной инвестиции), может инвестировать либо в эти компании, либо в оцениваемую.

Поэтому, данные о компании, чьи акции находятся в свободной продаже, при использовании соответствующих корректировок, должны послужить ориентиром для определения цены оцениваемой компании. Данный метод используется для оценки миноритарных пакетов акций.

Метод сделок основан на анализе цен приобретения контрольных пакетов акций сходных компаний.

Метод отраслевых коэффициентов позволяет рассчитывать ориентировочную стоимость бизнеса по формулам, выведенным на основе отраслевой статистики.

Этапы метода ДДП:

Оценка бизнеса с применением доходного подхода – это определение текущей стоимости будущих доходов, которые возникнут в результате функционирования бизнеса и (возможной) дальнейшей его продажи.

Оценка бизнеса методом дисконтированных денежных потоков основана на предположении о том, что потенциальный покупатель не заплатит за данный бизнес сумму, большую чем текущая стоимость будущих доходов от этого бизнеса. Собственник, скорее всего, не продаст свой бизнес дешевле текущей стоимости прогнозируемых будущих доходов. В результате взаимодействия, стороны придут к соглашению о цене, равной текущей стоимости будущих доходов от действующего бизнеса.

Оценка бизнеса методом ДДП состоит из следующих этапов:

· Выбор модели денежного потока.

· Определение длительности прогнозного периода.

· Ретроспективный анализ и прогноз валовой выручки.

· Прогноз и анализ расходов.

· Прогноз и анализ инвестиций.

· Расчет денежного потока для каждого прогнозного года.

· Определение ставки дисконта.

· Расчет величины стоимости в постпрогнозный период.

· Расчет текущих стоимостей будущих денежных потоков и стоимости в постпрогнозный период.

· Внесение итоговых поправок.

Выбор модели денежного потока зависит от того, необходимо различать собственный и заемный капитал или нет. Разница состоит в том, что проценты на обслуживание заемного капитала могут выделяться как расходы бизнеса (в модели денежного потока для собственного капитала) или учитываться в составе потока доходов бизнеса (в модели для всего инвестированного капитала), соответственно меняется величина чистой прибыли.

Длительность прогнозного периода в странах с развитой рыночной экономикой обычно составляет 5 – 10 лет, а в странах с переходной экономикой, в условиях нестабильности, допустимо сокращение прогнозного периода до 3 – 5 лет. Как правило, в качестве прогнозного берется период, продолжающийся до тех пор, пока темпы роста бизнеса не стабилизируются (предполагается, что в постпрогнозный период имеет место стабильный темп роста).

Ретроспективный анализ и прогноз валовой выручки требует рассмотрения и учета целого ряда факторов, основные среди которых – это объемы производства и цены на продукцию, спрос на продукцию, ретроспективные темпы роста, темпы инфляции, перспективы капвложений, ситуация в отрасли, доля предприятия на рынке и общая ситуация в экономике. Прогноз валовой выручки должен быть логически совместим с ретроспективными показателями деятельности оцениваемого бизнеса.

На этапе прогноза и анализа расходов, оценщик должен изучить структуру расходов, в особенности соотношение постоянных и переменных издержек, оценить инфляционные ожидания, исключить единовременные статьи расходов, которые не встретятся в будущем, определить амортизационные отчисления, рассчитать затраты на выплату процентов по заемным средствам, сравнить прогнозируемые расходы с соответствующими показателями у конкурентов или среднеотраслевыми.

Прогноз и анализ инвестиций включает три основных компонента: собственные оборотные средства бизнеса («рабочий капитал»), капвложения, потребности в финансировании и осуществляется, соответственно, на основе прогноза отдельных компонентов собственных оборотных средств, на основе оцененного остающегося срока службы активов и на основе потребностей в финансировании существующих уровней задолженности и графиков погашения долгов.

Расчет денежного потока для каждого прогнозного года может производиться двумя методами – косвенным и прямым. Косвенный метод анализирует движение денежных средств по направлениям деятельности оцениваемого бизнеса. Прямой метод основан на анализе движения денежных средств по статьям прихода и расхода, т.е. по бухгалтерским счетам.

Определение ставки дисконта (процентной ставки для пересчета будущих доходов в текущую стоимость) зависит от того, какой тип денежного потока используется в качестве базы. Для денежного потока для собственного капитала применяется ставка дисконта, равная требуемой собственником ставке отдачи на собственный капитал; для денежного потока для всего инвестированного капитала применяется ставка дисконта, равная сумме взвешенных ставок отдачи на собственный капитал и заемные средства, где в качестве весов выступают доли заемных и собственных средств в структуре капитала.

Для денежного потока для собственного капитала наиболее распространенными методами определения ставки дисконта являются метод кумулятивного построения и модель оценки капитальных активов. Для денежного потока для всего инвестированного капитала обычно используют модель средневзвешенной стоимости капитала.

При определении ставки дисконта кумулятивным методом за базу расчетов берется ставка дохода по безрисковым ценным бумагам, к которой прибавляется дополнительный доход, связанный с риском инвестирования в данный вид ценных бумаг. Затем вносятся поправки (в сторону увеличения или уменьшения) на действие количественных и качественных факторов риска, связанных со спецификой данной компании.

В соответствии с моделью оценки капитальных активов (CAPM – Capital Assets Pricing Model) ставка дисконта определяется по формуле:

R = Rf + β(Rm – Rf) + S1 + S2 + C,

где R – требуемая инвестором ставка дохода на собственный капитал;

Rf - безрисковая ставка дохода;

Rm – общая доходность рынка в целом (среднерыночного портфеля ценных бумаг);

β – коэффициент бета (мера систематического риска, связанного с макроэкономическими и политическими процессами, происходящими в стране);

S1 – премия для малых предприятий;

S2 – премия за риск, характерный для отдельной компании;

С – страновой риск.

Согласно модели средневзвешенной стоимости капитала, ставка дисконта (WACC – Weighted Average Cost of Capital) определяется следующим образом:

WACC = kd (1-tc)wd + kpwp + ksws ,

где

kd – стоимость привлеченного заемного капитала;

tc – ставка налога на прибыль;

wd – доля заемного капитала в структуре капитала предприятия;

kp – стоимость привлечения акционерного капитала (привилегированные акции);

wp – доля привилегированных акций в структуре капитала предприятия;

ks - стоимость привлечения акционерного капитала (обыкновенные акции);

ws - доля обыкновенных акций в структуре капитала предприятия.

Расчет величины стоимости бизнеса в постпрогнозный период производится в зависимости от его перспектив развития в постпрогнозный период, при этом используются следующие методы:

· метод расчета по ликвидационной стоимости (если в постпрогнозный период ожидается банкротство компании с последующей продажей активов)

· метод расчета по стоимости чистых активов (для стабильного бизнеса со значительными материальными активами)

· метод предполагаемой продажи (пересчет прогнозируемого денежного потока от продажи в текущую стоимость)

· метод Гордона (доход первого постпрогнозного года капитализируется в показатели стоимости с помощью коэффициента капитализации, рассчитанного как разница между ставкой дисконта и долгосрочными темпами роста).

Расчет текущих стоимостей будущих денежных потоков и стоимости в постпрогнозный период производится суммированием текущих стоимостей доходов, которые приносит бизнес в прогнозный период и текущей стоимости бизнеса в постпрогнозный период.

Внесение итоговых поправок – это, обычно, поправки на нефункциональные активы (активы, которые не принимают участия в извлечении дохода) и на фактическую величину собственного оборотного капитала оцениваемого бизнеса. Если оценивается неконтрольный пакет акций, то необходимо сделать скидку на отсутствие контроля.

Метод дисконтированных денежных потоков используется, когда ожидается, что будущие уровни денежных потоков оцениваемого бизнеса существенно отличаются от текущих, когда можно обоснованно определить будущие денежные потоки, прогнозируемые будущие денежные потоки являются положительными величинами для большинства прогнозных лет, и, ожидается, что денежный поток в последний год прогнозного периода будет значительной положительной величиной. Другими словами, этот метод более применим к приносящим доход предприятиям, имеющим определенную историю хозяйственной деятельности, с нестабильными потоками доходов и расходов.

Метод ДДП в меньшей степени применим к оценке бизнесов, терпящих систематические убытки (хотя и отрицательная величина стоимости бизнеса может быть аргументом для принятия того или иного решения). Следует также соблюдать определенную осторожность в применении этого метода при оценке новых предприятий, т.к. отсутствие ретроспективы прибылей затрудняет объективное прогнозирование будущих денежных потоков.

Метод ДДП – весьма сложный и трудоемкий процесс, однако во всем мире он признан как наиболее теоретически обоснованный метод оценки действующего бизнеса. В странах с развитой рыночной экономикой при оценке крупных и средних предприятий, этот метод применяется в 80 – 90% случаев. Главное достоинство метода заключается в том, что он единственный из известных методов оценки, который основан на перспективах развития рынка в целом и оцениваемого бизнеса в частности, а это в наибольшей степени отвечает интересам инвесторов.

Этапы метода капитализации прибыли:

При оценке бизнеса с позиций доходного подхода, само предприятие рассматривается больше не как имущественный комплекс, а как дело, которое может приносить прибыль. Одним из методов доходного подхода к оценке бизнеса является метод капитализации прибыли. Суть этого метода заключается в том, что стоимость оцениваемого бизнеса считают равной отношению чистой прибыли к выбранной оценщиком ставке капитализации.

Практическое применение метода капитализации прибыли можно разбить на следующие этапы:

· Анализ финансовой отчетности.

· Определение величины прибыли, которая будет капитализирована.

· Расчет ставки капитализации.

· Определение предварительной величины стоимости бизнеса

· Внесение поправок и определение итоговой величины стоимости бизнеса

Анализ финансовой отчетности проводится на основе баланса предприятия и отчета о финансовых результатах. Желательно наличие этих документов хотя бы за последние три года. При анализе финансовой документации, необходимо провести ее нормализацию, т.е. сделать поправки на единовременные и чрезвычайные статьи, как баланса, так и отчета о финансовых результатах, которые не носили регулярного характера в прошлой деятельности предприятия и вряд ли будут повторяться в будущем. Кроме того, если возникает необходимость, можно трансформировать бухгалтерскую отчетность предприятия, т.е. представить ее в соответствии с общепринятыми стандартами бухгалтерского учета (GAAP – Generally Accepted Accounting Principles).

Определение величины прибыли, которая будет капитализирована - это фактически выбор периода времени, за который подсчитывается прибыль. Обычно рассматривают следующую периодичность получения прибыли:

· прибыль последнего отчетного года

· прибыль первого прогнозного года

· средняя величина прибыли за 3 –5 последних лет.

В большинстве случаев при оценке бизнеса используется прибыль последнего отчетного года.

Расчет ставки капитализации обычно производится исходя из ставки дисконта путем вычета ожидаемых среднегодовых темпов роста прибыли. Для определения же ставки дисконта чаще всего используют следующие методики:

· модель оценки капитальных активов

· модель кумулятивного построения

· модель средневзвешенной стоимости капитала.

Эти методики уже были описаны при рассмотрении метода дисконтированных денежных потоков. Определение предварительной величины стоимости бизнеса производится по простой формуле:

V=I/R,

где

V – стоимость

I – величина прибыли

R – ставка капитализации.

Внесение поправок (при необходимости) производится на нефункциональные активы (те активы, которые не принимают участия в извлечении дохода), на недостаток ликвидности, на контрольный или неконтрольный пакет.

Метод капитализации прибыли обычно используется для оценки бизнеса, когда имеется достаточно данных для определения нормализованного денежного потока, когда текущий денежный поток примерно равен будущим денежным потокам, когда ожидаемые темпы роста умеренны или предсказуемы. Данный метод наиболее применим к предприятиям, чей бизнес приносит стабильную прибыль, величина которой из года в год меняется незначительно (или темпы роста прибыли постоянны). В отличие от оценки недвижимости, в оценке бизнеса данный метод применяется достаточно редко из – за значительных колебаний величин прибылей или денежных потоков по годам, что характерно для большинства предприятий.

Характеристика метода рынка капитала:

Метод рынка капитала представляет собой один из методов оценки бизнеса сравнительным подходом. Сравнительный подход к оценке бизнеса базируется на рыночной информации и учитывает текущие действия продавцов и покупателей акций предприятий или действующих бизнесов. Другими словами, величиной стоимости оцениваемого бизнеса считается реальная цена продажи аналогичного бизнеса, зафиксированная рынком.

Метод рынка капитала основан на использовании цен, сформированных открытым фондовым рынком. То есть, базой для сравнения служит цена на единичную акцию открытых акционерных обществ и в чистом виде данный метод используется для оценки миноритарного пакета акций действующего бизнеса.

Процесс оценки бизнеса с применением метода рынка капитала включает следующие основные этапы:

· Сбор необходимой информации.

· Выбор компаний-аналогов.

· Финансовый анализ.

· Расчет оценочных мультипликаторов.

· Выбор величины мультипликатора.

· Определение итоговой величины стоимости.

Сбор необходимой информации подразумевает с одной стороны, сбор данных о фактических ценах купли-продажи акций, аналогичных с акциями оцениваемого бизнеса, а с другой стороны подбор бухгалтерской и финансовой отчетности как оцениваемого бизнеса, так и компаний-аналогов. Качество и доступность такой информации, безусловно, зависят от уровня развития фондового рынка и играют решающую роль в оценке данным методом.

Выбор аналогичных компаний производится путем сужения первичной (довольно широкой) выборки аналогов. Если первичный отбор производится по достаточно общим критериям сопоставимости (отраслевая принадлежность, производимая продукция, ассортимент, объем производства), то в дальнейшем список сужается из-за отказа некоторых фирм предоставить необходимую информацию, а также из-за введения более специфичных критериев сопоставимости (уровень диверсификации производства, положение на рынке, размер, характер конкуренции, перспективы роста, финансовый риск, качество менеджмента и т.д.).

Финансовый анализ является важнейшим приемом определения сопоставимости выбранных компаний-аналогов с компанией, чей бизнес оценивается. Во–первых, с помощью финансового анализа можно определить рейтинг оцениваемой компании в списке аналогов; во–вторых, он позволяет обосновать степень доверия оценщика к конкретному виду мультипликатора в общем их числе, что в конечном счете определяет вес каждого варианта стоимости при выведении итоговой величины; в–третьих, финансовый анализ является основой для внесения необходимых корректировок, обеспечивающих увеличение сопоставимости и обоснованности окончательной стоимости.

Расчет оценочных мультипликаторов (коэффициентов, показывающих отношение рыночной цены предприятия или акции к финансовой базе) происходит в следующем порядке:

· Определяется цена акции по всем компаниям, выбранным в качестве аналога – это даст значение числителя в формуле.

· Вычисляется финансовая база (прибыль, выручка от реализации, стоимость чистых активов и т.д.) либо за определенный период, либо по состоянию на дату оценки – это даст величину знаменателя.

В оценочной практике используются два типа мультипликаторов: интервальные и моментные.

К интервальным мультипликаторам относятся:

· цена/прибыль;

· цена/денежный поток;

· цена/ дивидендные выплаты;

· цена/выручка от реализации.

К моментным мультипликаторам относятся:

· цена/балансовая стоимость активов;

· цена/ чистая стоимость активов.

Группа мультипликаторов цена/прибыль, цена/денежный поток является наиболее применяемой, так как информация о прибыли оцениваемого бизнеса и предприятий-аналогов является наиболее доступной.

Возможность применения того или иного мультипликатора группы цена/дивиденды зависит от целей оценки. Если оценка проводится в целях поглощения предприятия, то способность выплачивать дивиденды не имеет значения, так как оно может прекратить свое существование в привычном режиме хозяйствования. При оценке контрольного пакета оценщик ориентируется на потенциальные дивиденды, так как инвестор получает право выбора дивидендной политики. Мультипликаторы данной группы целесообразно использовать, если дивиденды выплачиваются достаточно стабильно как в аналогах, так и в оцениваемой компании.

Мультипликатор цена/выручка от реализации используется редко, в основном для проверки объективности результатов, получаемых другими способами или для оценки предприятий сферы услуг (реклама, страхование и т.п.)

Оптимальная сфера применения мультипликатора цена/балансовая стоимость – это оценка холдинговых компаний, либо необходимость быстро реализовать крупный пакет акций. Финансовой базой для расчета являются чистые активы оцениваемого бизнеса и компаний-аналогов.

Мультипликатор цена/чистая стоимость активов применяют в том случае, если соблюдаются следующие требования:

· оцениваемый бизнес имеет значительные вложения в собственность (недвижимость, ценные бумаги, газовое или нефтяное оборудование);

· основной деятельностью бизнеса являются хранение, покупка и продажа такой собственности, при этом управленческий и рабочий персонал добавляет к продукции в этом случае незначительную стоимость.

Определение итоговой величины стоимости при оценке бизнеса методом рынка капитала состоит из трех основных этапов:

· выбора величины мультипликатора;

· взвешивания промежуточных результатов;

· внесения итоговых корректировок.

Выбор величины мультипликатора является наиболее сложным этапом, требующим особенно тщательного обоснования, зафиксированного впоследствии в отчете об оценке. Поскольку двух одинаковых компаний не существует, диапазон величины одного и того же мультипликатора по компаниям-аналогам бывает достаточно широк. Оценщик отсекает экстремальные величины и рассчитывает среднее значение мультипликатора по группе аналогов. Затем проводит финансовый анализ, причем для выбора величины конкретного мультипликатора использует финансовые коэффициенты и показатели, наиболее тесно связанные с данным мультипликатором по величине финансового коэффициента определяет положение (ранг) оцениваемой компании в общем списке. Полученные результаты накладываются на ряд мультипликаторов, и достаточно точно определяется величина, которая может быть использована для расчета стоимости бизнеса оцениваемой компании.

Проделав данную процедуру с различными мультипликаторами, оценщик в зависимости от конкретных условий, целей и объекта оценки, степени доверия к той или иной информации придает каждому мультипликатору свой вес. На основе взвешивания получается итоговая величина стоимости, которая может быть взята за основу для проведения последующих корректировок.

Наиболее типичными являются следующие корректировки:

Портфельная скидка предоставляется при наличии у оцениваемого бизнеса непривлекательного для покупателя характера диверсификации производства. Оценщик при определении окончательного варианта стоимости должен учесть имеющиеся активы непроизводственного назначения. Если в процессе финансового анализа выявлены либо недостаточность собственного оборотного капитала, либо экстренная потребность в капитальных вложениях, полученную величину необходимо вычесть. Возможно также применение скидки на ликвидность.

Метод скорректированной балансовой стоимости:

Метод скорректированной балансовой стоимости является одним из методов затратного подхода к оценке бизнеса. Этот метод предполагает анализ и корректировку всех статей баланса предприятия, суммирование стоимости активов и вычитание из полученной суммы скорректированных статей пассива баланса в части долгосрочной и текущей задолженностей.

Корректировка статей баланса в целях оценки бизнеса предприятия заключается как внормализации бухгалтерской отчетности (в том числе и статей баланса), так и в пересчете статей актива и пассива баланса в текущие цены. Пересчет статей актива баланса предприятия в текущие цены состоит:

· в определении остаточной восстановительной стоимости основных средств и нематериальных активов;

· в определении фактической текущей стоимости незавершенного производства;

· в анализе и оценке долгосрочных финансовых вложений;

· в анализе и оценке по текущим ценам запасов и затрат;

· в анализе и определении текущей стоимости имеющихся у предприятия задолженностей.

После такой корректировки статей баланса, рассчитывается чистая стоимость активов предприятия по следующему алгоритму:

1. Суммируются статьи баланса предприятия:

o остаточная стоимость нематериальных активов;

o остаточная стоимость основных средств;

o оборудование к установке;

o незавершенные капитальные вложения;

o долгосрочные финансовые вложения;

o прочие необоротные активы;

o производственные запасы;

o животные на выращивании и откорме;

o остаточная стоимость малoцeнных и быстроизнашивающихся предметов;

o незавершенное производство;

o расходы будущих периодов;

o готовая продукция;

o товары;

o прочие запасы и зaтрaты;

o товары отгруженные;

o расчеты с дебиторами;

o авансы, выданные поставщикам и подрядчикам;

o краткосрочные финансовые вложения;

o денежные средства;

o прочие оборотные активы.

2. Суммируются обязательства (задолженности) предприятия по следующим статьям пассива баланса:

o целевое финансирование и поступления;

o арендные обязательства;

o долгосрочные кредиты банков;

o долгосрочные займы;

o краткосрочные кредиты банков;

o кредиты банков для работников;

o краткосрочные займы;

o расчеты с кредиторами;

o авансы, полученные от покупателей и заказчиков;

o расчеты с учредителями;

o резервы предстоящих расходов и платежей;

o прочие краткосрочные пассивы.

3. Из суммы активов вычитается сумма пассивов и в итоге получается величина чистых активов оцениваемого бизнеса.

Следует отметить, что величина стоимости бизнеса, полученная с использованием данного метода оценки, характеризует лишь наименьший уровень стоимости для оцениваемого предприятия.

Метод чистых активов:

Метод чистых активов является одним наиболее распространенных методов затратного подхода к оценке бизнеса. Этот метод используется для определения рыночной стоимости бизнеса предприятия. Суть данного метода заключается в определении рыночной стоимости каждого актива и пассива баланса, с дальнейшим вычитанием из суммы активов всех задолженностей предприятия.

Как и в других методах оценки бизнеса, нормализация финансовой отчетности, т.е. исключение непроизводственных, единовременных, излишних доходов и расходов, является необходимым шагом, предваряющим собственно оценку. В случае реализации метода чистых активов нормализация бухгалтерской отчетности имеет определенную специфику: корректировки вносятся не в доходы и расходы предприятия за период предыстории, а в содержание статей последнего отчетного баланса предприятия.

Расчет рыночной стоимости бизнеса предприятия методом чистых активов включает в себя следующие этапы:

· Оценка рыночной стоимости нематериальных активов.

· Оценка рыночной стоимости недвижимого имущества.

· Оценка рыночной стоимости машин и оборудования.

· Оценка товарно-материальных запасов.

· Оценка дебиторской задолженности.

· Оценка финансовых вложений.

· Оценка расходов будущих периодов.

· Оценка пассивов предприятия в части:

o целевого финансирования и поступлений;

o заемных средств;

o кредиторской задолженности;

o расчетов по дивидендам;

o резервов предстоящих расходов и платежей;

o прочих пассивов (долгосрочных и краткосрочных).

· Определение стоимости бизнеса путем вычитания из обоснованной рыночной стоимости всех активов текущей стоимости всех обязательств предприятия.

Оценка недвижимости, нематериальных активов, машин и оборудования, принадлежащих бизнесу, производится в соответствии с общепринятыми специальными методами оценки этих объектов с использованием трех основных оценочных подходов: затратного, доходного и сравнительного.

Оценка товарно-материальных запасов производится после внесения поправок к балансовой стоимости, учитывающих рыночные цены на эти активы и инфляционные процессы. Необходимо также добавить затраты на транспортировку и складирование запасов, если они не были учтены при постановке на баланс. Затраты в незавершенном производстве оцениваются по фактической себестоимости производства, товары отгруженные – по рыночной стоимости.

Оценка дебиторской задолженности начинается с ее анализа. Составляется список дебиторов, определяется срок возврата долга, анализируются возможности возврата долга в сроки, предусмотренные соответствующими договорами. Если делается вывод о невозможности возврата долга, долг списывается с баланса как безнадежный и не подлежит оценке. Не подлежат оценке также долги учредителей по их взносам в уставный капитал. Во всех других случаях дебиторская задолженность оценивается по текущей стоимости, исходя из сроков возврата долга. Ставка дисконтирования при этом должна учитывать риск, связанный с возвратом долга.

Оценка финансовых вложений осуществляется исходя из рыночной стоимости на дату оценки, при этом стоимость собственных акций предприятия, выкупленных у акционеров вычитается из общих вложений.

Оценка пассивов предприятия осуществляется по балансовой стоимости на дату оценки.

Метод чистых активов применяется для расчета стоимости действующих бизнесов, обладающих значительными активами, холдинговых или инвестиционных компаний (которые сами не создают доход), а так же в тех случаях когда:

o у предприятия отсутствуют ретроспективные данные о производственно-хозяйственной деятельности (например, недавно созданный бизнес),

o когда бизнес предприятия в значительной степени зависит от контрактов (например, строительные организации),

o у предприятия отсутствуют постоянные заказчики,

o значительную часть активов действующего бизнеса составляют финансовые активы (денежные средства, дебиторская задолженность, ликвидные ценные бумаги и пр.).

Хотя метод чистых активов и является довольно трудоемким в применении, но зачастую в этих случаях он является единственно возможным.

Метод отраслевых коэффициентов:

Метод отраслевых коэффициентов относится к сравнительному подходу к оценке бизнеса. Основным преимуществом сравнительного подхода является то, что стоимость бизнеса фактически определяется рынком, так как оценщик лишь корректирует реальную рыночную цену аналогов для лучшей сопоставимости, тогда как при применении других подходов к оценке стоимость бизнеса является результатом расчета.

Основным условием применения сравнительного подхода при оценке бизнеса является наличие активного фондового рынка, поскольку этот подход предполагает использование данных о фактически совершенных сделках по купле-продаже действующих бизнесов. Кроме того, применение сравнительного подхода возможно только при наличии доступной разносторонней финансовой информации не только по оцениваемому бизнесу, но и по большому числу похожих компаний, отобранных оценщиком в качестве аналогов.

Такой метод оценки бизнеса как метод отраслевых коэффициентов, или метод отраслевых соотношений, основан на использовании рекомендуемых соотношений между ценой и определенными финансовыми параметрами.

Отраслевые коэффициенты рассчитываются на основе длительных статистических наблюдений специальными исследовательскими институтами за ценой продажи различных компаний и их важнейшими производственно-финансовыми характеристиками. В результате многолетних обобщений, в странах с развитой рыночной экономикой разработаны достаточно простые формулы определения стоимости оцениваемого бизнеса.

Например, цена бензозаправочной станции колеблется в диапазоне 1,2 – 2 месячной выручки, рекламные агентства продаются за 0,7 годовой выручки, бухгалтерские фирмы – за 0,5 годовой выручки, а цена действующего бизнеса в розничной торговле может быть определена следующим образом: 0,75 – 1,5 величины чистого годового дохода увеличивается на стоимость оборудования и запасов, которыми располагает бизнес.

Метод отраслевых коэффициентов пока не получил достаточного распространения в российской практике оценки в связи с отсутствием необходимой информации, сбор и обобщение которой требуют длительного периода времени и определенной экономической стабильности.

| <== предыдущая страница | | | следующая страница ==> |

| Информационная основа оценки бизнеса | | | Сравнительный подход |

Дата добавления: 2014-02-27; просмотров: 1139; Нарушение авторских прав

Мы поможем в написании ваших работ!