Главная страница Случайная лекция

Мы поможем в написании ваших работ!

Порталы:

БиологияВойнаГеографияИнформатикаИскусствоИсторияКультураЛингвистикаМатематикаМедицинаОхрана трудаПолитикаПравоПсихологияРелигияТехникаФизикаФилософияЭкономика

Мы поможем в написании ваших работ!

Модель денежного потока для всего инвестированного капитала

Модель денежного потока для собственного капитала

| Действие | Показатель |

| Чистая прибыль после уплаты налогов | |

| Плюс | Амортизационные отчисления |

| Плюс (минус) | Уменьшение (прирост) чистого оборотного капитала |

| Плюс (минус) | Продажа активов (капитальные вложения) |

| Плюс (минус) | Прирост (уменьшение) долгосрочной задолженности |

| Итого | Денежный поток для собственного капитала |

Согласно модели денежного потока для всего инвестированного капитала (табл. 5.2) стоимость собственного капитала предприятия определяется как стоимость его операций (его инвестированного капитала) за вычетом стоимости заемного капитала и привилегированных акций.

Данная модель особенно пригодна для оценки многопрофильного бизнеса. Применяя модель денежного потока для всего инвестированного капитала, условно можно не различать собственный и заемный капиталы предприятия и считать совокупный денежный поток. Исходя из этого, расчет начинается не с чистой прибыли, а с прибыли до уплаты процентов и налогов, т.е. условно принимается, что проценты также подлежат обложению налогом на прибыль. Такая трактовка зафиксирована в Международных стандартах оценки. Кроме того, поскольку в этой модели условно не различают собственный и заемный капиталы предприятия, изменение долгосрочной задолженности не учитывается при расчете денежного потока. Итогом расчета по второй модели является рыночная стоимость всего инвестированного капитала предприятия.

Таблица 5.2

| Действие | Показатель |

| Прибыль до уплаты процентов и налогов (ЕВIT) | |

| Минус | Налог на прибыль |

| Плюс | Амортизационные отчисления |

| Плюс (минус) | Уменьшение (прирост) чистого оборотного капитала |

| Плюс (минус) | Продажа активов (капитальные вложения) |

| Итого | Денежный поток для всего инвестированного капитала |

И обеих моделях денежный поток может быть рассчитан как на номинальной основе (в текущих ценах), так и на реальной основе (с учетом фактора инфляции).

Определение длительности прогнозного периода. Согласно методу ДДП стоимость предприятия основывается на будущих, а не на прошлых денежных потоках. Поэтому задачей оценщика является выработка прогноза денежного потока (на основе прогнозных отчетов о движении денежных средств) на какой-то будущий временной период, начиная с текущего года. В качестве прогнозного берется период, продолжающийся до тех пор, пока темпы роста компании не стабилизируются (предполагается, что в постпрогнозный период должны иметь место стабильные долгосрочные темпы роста или бесконечный поток доходов).

Определение адекватной продолжительности прогнозного периода — это непростая задача. С одной стороны, чем длиннее прогнозный период, тем больше число наблюдений и тем более обоснованной представляется итоговая величина текущей стоимости предприятия. С другой стороны, чем длительнее прогнозный период, тем сложнее прогнозировать конкретные величины выручки, расходов, темпов инфляции и потоков денежных средств. По сложившейся в странах с развитой рыночной экономикой практике прогнозный период для оценки предприятия может составлять в зависимости от целей оценки и конкретной ситуации от 5 до 10 лет. В странах с переходной экономикой, в условиях нестабильности, где адекватные долгосрочные прогнозы особенно затруднительны, на наш взгляд, в отдельных ситуациях допустимо сокращение прогнозного периода до 3 лет. Существует точка зрения, в соответствии с которой точность результата повышается при дроблении прогнозного периода на более мелкие единицы измерения: полугодия или кварталы. По нашему мнению, такой прием возможен, но только в ситуациях, когда в рамки сокращенного прогнозного периода полностью укладывается законченный производственно-финансовый цикл оцениваемого предприятия. В противном случае сравнение отдельных прогнозных денежных потоков будет некорректным.

Ретроспективный анализ и прогноз валовой выручки от реализации.

Анализ валовой выручки и ее прогноз требуют детального рассмотрения и учета ряда факторов, среди которых:

• номенклатура выпускаемой продукции;

• объемы производства и цены на продукцию;

• ретроспективные темпы роста предприятия;

• спрос на продукцию;

• темпы инфляции;

• имеющиеся производственные мощности;

• перспективы и возможные последствия капитальных вложений;

• общая ситуация в экономике, определяющая перспективы спроса;

• ситуация в конкретной отрасли с учетом существующего уровня конкуренции;

• доля оцениваемого предприятия на рынке;

• долгосрочные темпы роста в послепрогнозный период;

• планы менеджеров данного предприятия.

Следует придерживаться общего правила, заключающегося в том, что прогноз валовой выручки должен быть логически совместимым с ретроспективными показателями деятельности предприятия и отрасли в целом оценки, основанные на прогнозах, которые заметно расходятся с историческими тенденциями, представляются неточными.

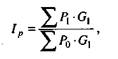

Темпы инфляции измеряются с помощью индексов цен, характеризующих среднее изменение уровня цен за определенный период. Для этого используется формула

где 1р— индекс инфляции;

Р1— цены анализируемого периода;

Р0— цены базового периода;

G, — количество товаров, реализованных в анализируемом периоде.

Внутри любой отрасли по меньшей мере несколько предприятий борются за свою долю рынка. Здесь возможны разные варианты. Можно увеличить свою долю на уменьшающемся рынке за счет неудачливых конкурентов, а можно и, наоборот, потерять свою долю на растущем рынке. В связи с этим важно точно оценить размер и границы рыночного сегмента, на котором собирается работать предприятие. Задача оценщика: определить тенденцию изменения доли реального рынка, удерживаемой оцениваемым предприятием с учетом спроса и потребностей конечных потребителей. При этом целесообразно проанализировать такие факторы:

1) долю рынка, принадлежащую предприятию в данное время;

2) ретроспективную тенденцию изменения этой доли (постоянство, сокращение или увеличение);

3) бизнес-план предприятия. Особое внимание необходимо обратить на то, каким образом предприятие планирует сохранить или увеличить долю рынка (при помощи снижения цен, дополнительных маркетинговые издержек или путем повышения качества производимой продукции);

4) анализ позиций основных конкурентов.

Анализ и прогноз расходов. На данном этапе оценщик должен:

• учесть ретроспективные взаимозависимости и тенденции;

• изучить структуру расходов, в особенности соотношение постоянных и переменных издержек;

• оценить инфляционные ожидания для каждой категории издержек;

• изучить единовременные и чрезвычайные статьи расходов, которые могу фигурировать в финансовой отчетности за прошлые годы, но в будущем не встретятся;

• определить амортизационные отчисления исходя из нынешнего наличия активов и из будущего их прироста и выбытия;

• рассчитать затраты на выплату процентов на основе прогнозируемых уровней задолженности;

• сравнить прогнозируемые расходы с соответствующими показателями для предприятий-конкурентов или с аналогичными среднеотраслевыми показателями.

Главным относительно производственных издержек выступает разумная экономия. Если она систематически достигается без ущерба для качества, продукция предприятия остается конкурентоспособной. Для правильной оценки этого обстоятельства необходимо, прежде всего, четко выявлять и контролировать причины возникновения отдельных категорий затрат.

Эффективное и постоянное управление издержками неразрывно связано с обеспечением адекватной и качественной информации о себестоимости отдельных видов выпускаемой продукции и их относительной конкурентоспособности. Умение постоянно «держать руку на пульсе» текущих издержек позволяет корректировать номенклатуру производимой продукции в пользу наиболее конкурентоспособных позиций, строить разумную ценовую политику фирмы, реально оценивать деятельность отдельных структурных подразделений, учитывая их вклад и эффективность работы.

Классификация затрат может проводиться по нескольким признакам:

• по составу — плановые, прогнозируемые или фактические;

• по отношению к объему производства — переменные, постоянные, условно-постоянные;

• по способу отнесения на себестоимость — прямые, косвенные;

• по функциям управления — производственные, коммерческие, административные.

Для оценки бизнеса важны две классификации издержек.

Первая классификация — это деление издержек на постоянные и переменные, т.е. в зависимости от их изменения при изменении объемов производства. Постоянные издержки не связаны с изменением объемов производства (к примеру, административные и управленческие расходы; амортизационные отчисления; расходы по сбыту, за вычетом комиссионных; арендная плата; налог на имущество и т.д.). Переменные издержки (сырье и материалы; заработная плата основного производственного персонала; расход топлива и энергии на производственные нужды) обычно считают пропорциональными изменению объемов производства. Классификация издержек на постоянные и переменные используется, прежде всего, при проведении анализа безубыточности, а также для оптимизации структуры выпускаемой продукции,

Вторая классификация — разнесение издержек на прямые и косвенные. Она применяется для отнесения издержек на определенный вид продукции. Четкое и единообразное разделение на прямые и косвенные постоянные издержки особенно важно для поддержания однородной отчетности, но всем подразделениям. На одном уровне отчетности постоянные издержки могут быть прямыми, а на другом (более детальном) они могу! стать косвенными. Например, на уровне производства расходы на отопление являются прямыми издержками, но на уровне отчетности по видам продукции они становятся косвенными, так как стоимость отопления практически невозможно разнести по видам продукции (табл. 5.3).

Таблица 5.3

| <== предыдущая страница | | | следующая страница ==> |

| Метод дисконтирования денежных потоков | | | План производства и продаж отдельного вида продукции |

Дата добавления: 2014-03-13; просмотров: 1251; Нарушение авторских прав

Мы поможем в написании ваших работ!