Главная страница Случайная лекция

Мы поможем в написании ваших работ!

Порталы:

БиологияВойнаГеографияИнформатикаИскусствоИсторияКультураЛингвистикаМатематикаМедицинаОхрана трудаПолитикаПравоПсихологияРелигияТехникаФизикаФилософияЭкономика

Мы поможем в написании ваших работ!

Влияние правовой и финансовой среды на финансовое управление 3 страница

В случаях, когда доходности активов изменяются в противоположных направлениях( по одной бумаге растет, а по другой – падает), произведение множителей будет отрицательным, а сумма этих произведений также получит отрицательный знак. Отрицательная ковариация показывает, что в среднем изменение доходностей двух рассматриваемых активов происходит в противоположных направлениях, но в некоторой степени взаимосвязанно.

Когда колебания доходности рассматриваемых активов не связаны друг с другом, то для некоторых наблюдений произведение множителей будет положительным, а для некоторых -отрицательным , а сумма этих произведений (COVxy ) будет приближаться к нулю, поскольку положительные и отрицательные значения будут взаимно компенсироваться. Близкая к нулю ковариация свидетельствует, что взаимосвязь между рассматриваемыми доходностями весьма слаба или отсутствует .

Чем больше изменчивость доходности финансового актива(акции или портфеля ценных бумаг), тем выше его риск. Ковариация не только показывает тенденцию доходности актива к росту или снижению в зависимости от роста или снижения доходности другого актива, но и изменчивость (волатильность) доходности акций или портфелей.

Если доходность акции или рынка претерпевает большие колебания (имеет большую изменчивость или волатильность), то отклонения значений доходности от среднего значения будут большими по абсолютной величине, их произведения будут также большими, как и сумма этих произведений. Однако ковариация будет малой по величине, если доходности Х и У изменяются случайным образом .

При размещении в одном портфеле существующая между ценными бумагами ковариация позволяет устранить некоторую часть риска.

Чем больше изменчивость доходности финансового актива(акции или портфеля ценных бумаг), тем выше его риск.

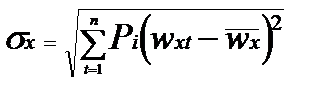

Измерение риска портфеля ценных бумаг(который может рассматриваться как изолированный финансовый актив) или отдельной ценной бумаги Х выполняется с помощью среднеквадратического (стандартного) отклонения распределения его доходности σx (формула 5).

(5)

(5)

где σx – среднеквадратическое отклонение доходности актива х;

wx t- доходность по ценной бумаге х в наблюдении t;

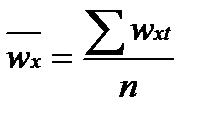

-ожидаемая (средняя - для исторических данных)доходность ценной бумаги х (портфеля);

-ожидаемая (средняя - для исторических данных)доходность ценной бумаги х (портфеля);

Pi – вероятность наступления i-го состояния(для исторических, свершившихся данных Pi = 1/n, n- количество наблюдений) .

Стандартное отклонение портфеля не равно взвешенному стандартных отклонений отдельных ценных бумаг. Это объясняется наличием ковариации (взаимосвязи) доходностей ценных бумаг.

Для измерения степени совместного изменения доходности активов используют также коэффициент корреляции - r xy.

(6)

(6)

где COVxy - ковариация доходности актива x и актива y;

σх – среднеквадратическое отклонение актива х;

σу– среднеквадратическое отклонение актива у.

Коэффициент корреляции позволяет сравнивать степени сонаправленности движения доходности активов, например, доходности акции и рынка(индекса) в целом. Этот коэффициент стандартизирует(приводит к одному масштабу) отклонения доходности путем деления ковариации на произведение стандартных отклонений. Значения коэффициента корреляции лежат в пределах -1,0  +1,0, тогда как ковариация может быть неограниченной

+1,0, тогда как ковариация может быть неограниченной

Знак коэффициента корреляции тот же, что и у ковариации. Знак «плюс» означает, что доходности сравниваемых активов изменяются в одном направлении, а «минус» - в противоположных. Если значение r xy близко к 0,то зависимость между переменными слабая. Корреляция помогает инвестору правильно проводить диверсификацию, поскольку она определяет, насколько точно два различных актива следуют один за другим. Если они движутся в тандеме синхронно, существует вероятность, что они пострадают от одних и тех же негативных явлений на рынке. Поэтому нужно стремиться объединять в портфель активы с низким уровнем корреляции.

Бета-коэффициент(beta coefficient), bх -мера релевантного риска отдельных акций , количество риска, которое акция х привносит в портфель

bх =(σ х/ σу)* r ху

σ х- среднеквадратическое отклонение доходности акции х

σу- среднеквадратическое отклонение доходности рынка(индексного портфеля)

r ху – корреляция между доходностью акции и доходностью рынка(индексного портфеля) в целом.

Акции с высоким риском σ х будут иметь и больший бета-коэффициент(больше 1). Следует отметить, что акции с высокой корреляцией с активами, присутствующими на рынке в целом будут также иметь больший бета-коэффициент, а значит будут более рискованными. Это логично, так как означает, что такие акции в портфеле не способствуют его диверсификации.

Акции со средним риском определяются как акции, которые растут и падают в той же мере, что и рынок в целом. Они имеют бета –коэффициент, близкий к единице .

Если бета меньше 1, например равно 0,5, то акции вдвое менее волатильны (колеблемы,неустойчивы, изменчивы) по сравнению с рынком – они поднимаются и опускаются вдвое медленнее рынка в целом, а портфель из таких акции вдвое менее рискован чем среднерыночный портфель.

Бета- коэффициент портфеля является средневзвешенным значением бета-коэффициентов акций, входящие в его состав. Например, инвестор имеет портфель стоимостью 100 тыс. долл. . состоящий поровну из инвестиций в три типа к акций, бета коэффициенты которых равны соответственно:0,7. 0,9 и 1,1 .Тогда бета-коэффициент портфеля будет:

0,33*0,7+0,33*0,9+0,33*1,1=0,23+0,3+0,36= 0,9

Таблица 5

Расчет среднеквадратического отклонения, коэффициента корреляции и бета коэффициентов для финансовых активов и рыночного портфеля (индекса РТС)

| w, % (t=1) | w, % (t=2) | w, % (t=3) |  ,% ,%

| COVxy | σ х |

| bх | |

| Индекс РТС(y) | 13,0 | 9, 1 | 8,7 | 10,3 | - | 1,94 | ||

| Портфель инвестора | 43,7 | +11,3 | 5,91 | 11,3/(5,91*1,94) = 0,985 | ||||

| Акция А1 | 20,8 | 17,4 | 21,4 | +6,5 | 3,5 | |||

| Акция А2 | 27,8 | 24,3 | 22,0 | 24,7 | +4,39 | 2,38 | ||

| … | ||||||||

| Акция А5 | -13 | -2,6 | -4,3 | -6,6 | -8,6 | 4,55 |

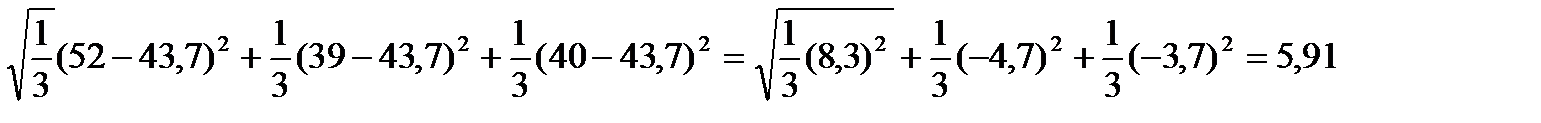

среднеквадратическое отклонение индекса РТС

среднеквадратическое отклонение портфеля инвестора

среднеквадратическое отклонение доходности акции А1

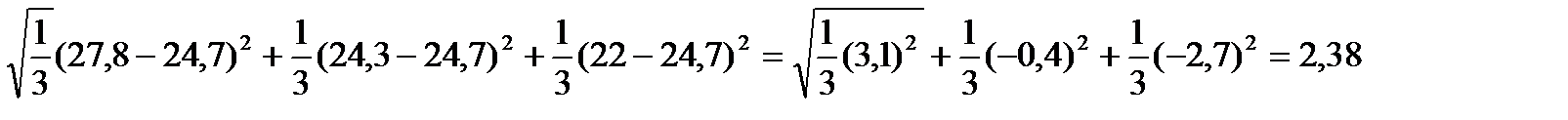

среднеквадратическое отклонение доходности акции А2

среднеквадратическое отклонение доходности акции А5

Наибольшее значение среднеквадратического отклонения получено для портфеля инвестора. Это означает, что колебания его доходности наиболее велики и он является самым рискованным из рассматриваемых активов(А1,А2 и А5). Для справедливости отметим, что и доходность этого актива более высока, чем у каждой из трех названных акций.

Наибольшее значение среднеквадратического отклонения получено для портфеля инвестора. Это означает, что колебания его доходности наиболее велики и он является самым рискованным из рассматриваемых активов(А1,А2 и А5). Для справедливости отметим, что и доходность этого актива более высока, чем у каждой из трех названных акций.

Наименее рискованным активом по показателю среднеквадратического отклонения является индексный портфель – для него σ = 1,94

Акция А5 демонстрирует высокие риски при отрицательной доходности.

Прошлые колебания доходности актива обычно имеют свойство повторяться, поэтому эмпирическое среднеквадратическое отклонение - σ может считаться удовлетворительной оценкой и будущего риска акции и портфеля в целом.

10 Управление денежными средствами и их эквивалентами.

Основные виды денежных авуаров предприятия. Денежные активы или остаток денежных средств и их эквивалентов, постоянно находящиеся в распоряжении предприятия, определяют уровень абсолютной платежеспособности предприятия – его готовность немедленно рассчитаться по всем своим неотложным финансовым обязательствам. Даже при значительном размере оборотных активов и собственного капитала и высокой рентабельности предприятие может дать повод к иску о банкротстве, если в предусмотренные сроки не сможет рассчитаться по своим неотложным финансовым обязательствам. С этой точки зрения возникает побуждение повысить остаток денежных средств и абсолютную ликвидность предприятия. Но это увеличит инвестируемый в оборотные активы капитал, имеющий рыночную цену, повлечет снижение его рентабельности . Кроме того, денежные средства при хранении теряют свою стоимость из-за инфляции и во времени. В этой ситуации собственники ждут от финансового менеджмента решений по оптимальному уровню остатков денежных средств и их эквивалентов на счетах предприятия и наиболее выгодных вложений временно высвобождающихся в определенные периоды средств.

По экономическим мотивам принято выделять следующие виды денежных авуаров предприятия.

| 1.Операционный(или трансакционный) остаток денежных средств | Для обеспечения текущих платежей, связанных с операционной деятельностью: закупка сырья, оплата труда, уплата налогов и т.п. |

| 2. Страховой (или резервный) остаток денежных активов | Для страхования риска несвоевременного поступления денежных средств от операционной деятельности из-за ухудшения конъюнктуры, замедления платежного оборота, др. |

| 3.Компенсационный остаток денежных активов | В некоторых случаях банк, оказывающий предприятию финансовые услуги, требует обеспечить неснижаемую сумму денежных активов на счете предприятия |

| 4.Инвестиционный(спекулятив-ный ) остаток денежных средств | Для эффективных краткосрочных финансовых инвестиций Формируется после других видов авуаров |

В практических условиях трудно расслоить остаток денежных средств предприятия по видам, например, инвестиционный остаток может при необходимости использоваться как страховой и т.д.

Формы накопления денежных авуаров:

· денежные средства в национальной валюте;

· денежные средства в иностранной валюте;

· эквиваленты денежных средств в форме краткосрочных денежных инструментов;

· эквиваленты денежных средств в форме краткосрочных фондовых инструментов.

2. Анализ денежных активов предприятия

| 1. Доля денежных активов в оборотных активах предприятия(Дда) | Дда=ОДА' /ОА', где ОДА'- средний остаток совокупных денежных активов в рассматриваемом периоде; ОА'- средняя сумма оборотных активов предприятия в рассматриваемом периоде |

| 2.Средний период оборота остатка денежных активов, дней (Тода ) | Тода= ОДА'/ РДАд, где: ОДА'- средний остаток совокупных денежных активов в рассматриваемом периоде; РДАд-однодневный объем расходования денежных активов в рассматриваемом периоде |

| 3.Количество оборотов денежных активов в рассматриваемом периоде Кда | Кда= РДА/ ОДА',где: РДА - объем расходования денежных активов в рассматриваемом периоде, ОДА'- средний остаток совокупных денежных активов в рассматриваемом периоде |

| 4. Средний период оборота денежных активов, дней (Тда) | Тда= 360/ Кда, где: Кда – количество оборотов совокупных денежных активов в рассматриваемом периоде, |

| 5.Уровень абсолютной платежеспособности предприятия | |

| Уровень отвлечения свободного остатка денежных средств в краткосрочные финансовые инвестиции (Укфи) | Укфи=КФИ' * 100/ ОДА', где: КФИ'- средний остаток денежных эквивалентов в форме краткосрочных финансовых инвестиций в рассматриваемом периоде; ОДА'- средний остаток совокупных денежных активов в рассматриваемом периоде |

| Коэффициент рентабельности краткосрочных финансовых инвестиций(Ркфи) | Ркфи= П/ КФИ' , где П – сумма прибыли, полученная предприятием от краткосрочных финансовых инвестиций; КФИ'- средний остаток денежных эквивалентов в форме краткосрочных финансовых инвестиций в рассматриваемом периоде; |

Для управления денежной наличностью в практике западных корпораций наибольшее распространение получили математические модели Баумоля, Миллера-Орра, Стоуна и Монте-Карло. По модели Баумоля, оптимальная величина денежных средств (СОПТИ|М), которая может быть получена в результате продажи ликвидных ценных бумаг или в результате займа. В соответствии с ней остатки денежных средств в предстоящем периоде определяются в следующих размерах:

1) минимальный остаток принимается равным 0

2) оптимальный (он же максимальный) рассчитывается

где Р - ср. сумма расходов по обслуживанию одной операции с КФВ

Ода – общий расход ДА в предстоящем периоде

КФП – ставка % по КФП в предстоящем периоде.

3) ср. остаток ДА :

Существенный недостаток модели Баумоля — предположение устойчивости и предсказуемости денежных потоков. Кроме того, она не учитывает сезонности и цикличности производства. При использовании остальных моделей (Миллера—Орра, Стоуна, Монте-Карло) в расчет принимают возможную неопределенность денежных выплат и поступлений.

В соответствии с моделью Миллера-Орра остатки ДА определяются в следующих размерах:

1) минимальный остаток принимается исходя из величины остатков ДА на конец отчетного периода (не 0)

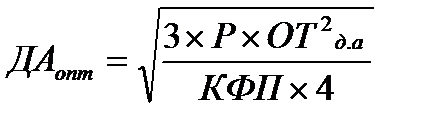

2) оптимальный рассчитывается

где ОТ – сумма максимального отклонения денежного потока от ср. величины в отчетном периоде

3) максимальный принимается в трехкратном размере оптимального остатка

4) средний рассчитывается:

11 Финансовое планирование и прогнозирование

Эффективное управление финансами фирмы возможно лишь при планировании всех финансовых потоков, процессов и отношений фирмы. Основными задачами финансового планирования являются обеспечение необходимыми финансовыми ресурсами производственной, инвестиционной и финансовой деятельности; определение путей эффективного вложения капитала, оценка степени рационального его использования; выявление внутрихозяйственных резервов увеличения прибыли за счет экономного использования денежных средств; установление рациональных финансовых отношений с бюджетом, банками и контрагентами; соблюдение интересов акционеров и других инвесторов; контроль за финансовым состоянием фирмы.

Значение финансового планирования для фирмы состоит в том, что оно воплощает выработанные стратегические цели в форму конкретных финансовых показателей; предоставляет возможности определения жизнеспособности финансовых проектов; служит инструментом получения внешнего финансирования.

Этапы финансового планирования. На первом этапе анализируются финансовые показатели деятельности фирмы за предыдущий период на основе важнейших финансовых документов - бухгалтерского баланса, отчета о прибылях и убытках, отчета о движении денежных средств. Основное внимание уделяется таким показателям, как объем реализации, затраты, размер полученной прибыли. Проведенный анализ дает возможность оценить финансовые результаты деятельности фирмы и определить проблемы, стоящие перед ней.

Второй этап - это разработка финансовой стратегии и финансовой политики по основным направлениям финансовой деятельности фирмы. На этом этапе составляются основные прогнозные документы, которые относятся к перспективным финансовым планам и включаются в структуру бизнес-плана в том случае, если он разрабатывается на фирме.

На третьем этапе конкретизируются основные показатели прогнозных финансовых документов посредством составления текущих финансовых планов.

На четвертом этапе происходит состыковка показателей финансовых планов с производственными, коммерческими, инвестиционными, строительными и другими планами и программами, разрабатываемыми предпринимательской фирмой.

Пятый этап - это осуществление оперативного финансового планирования путем разработки оперативных финансовых планов.

Планирование предусматривает осуществление текущей производственной, коммерческой и финансовой деятельности фирмы, влияющее на конечные финансовые результаты ее деятельности в целом.

Завершается процесс финансового планирования на фирме анализом и контролем за выполнением финансовых планов. Данный этап заключается в определении фактических конечных финансовых результатов деятельности предпринимательской фирмы, сопоставлении с запланированными показателями, выявлении причин отклонений от плановых показателей, в разработке мер по устранению негативных явлений.

Объектом финансового планирования служат: выручка от продажи, прибыль и ее распределение, объем платежей в бюджетную систему, взносы в государственные внебюджетные фонды, Объем заемных средств, Объем капитальных вложений, Объем плановой потребности в оборотных средствах.

Финансовое планирование базируется на данных финансового прогнозирования, которое является воплощением стратегии организации на рынке. Оно состоит в изучении возможного будущего финансового состояния хоз. субъекта в зависимости от качественных и количественных оценок динамики финансовых ресурсов и источников их покрытия на длительную перспективу в зависимости от изменения факторов внутренней и внешней среды. Важный момент при осуществлении прогнозирования – признание факта стабильности изменений показателей деятельности фирмы от одного отчетного периода к другому.

Основными задачами финансового прогнозирования являются выявление объективно складывающихся тенденций хозяйствования, анализ потенциала фирмы, выявление альтернатив развития, определение проблем, требующих решения в прогнозный период.

Стратегическое финансовое планирование включает разработки 3-х основных финансовых документов: отчет о прибылях и убытках, движение денежных средств, бухгалтерский баланс.

Прогнозные и плановые расчеты финансовых показателей базируются на использовании различных методов. Наиболее важными из них являются: метод экстраполяции, нормативный, математического моделирования. Метод экстраполяции состоит в том, что финансовые показатели определяются на основе выявления их динамики, в расчетах исходят из показателей отчетного периода, корректируя их на относительно устойчивый темп изменений. Нормативный метод основан на использовании установленных норм и нормативов. Метод математического моделирования заключается в построении финансовых моделей, имитирующих течение реальных экономических и социальных процессов. Для согласования направлений использования финансовых ресурсов с источниками их формирования, увязки всех разделов финансовых планов между собой применяется балансовый метод.

Объекты финансового прогнозирования: показатели бух. баланса и отчета о прибылях и убытках , потоки денежных средств.

12 Оценка эффективности инвестиционных проектов

По методу сопоставления разновременных денежных затрат и результатов показатели оценки эффективности инвестиционных проектов делятся на:

1 Статические (простые), в которых денежные потоки, возникшие в разные моменты времени, считаются равноценными;

2 Динамические (сложные), в которых денежные потоки, вызванные реализацией проекта, приводятся к эквивалентной основе по средством их дисконтирования, обеспечивая сопоставимость разновременных денежных потоков.

Статические методы оценки эффективности инвестиционных проектов:

1 Срок окупаемости – ожидаемый период возмещения первоначальных вложений из чистых поступлений. Экономический смысл – определение срока, за который инвестор может вернуть вложенный капитал (РР)

РР = первоначальные инвестиции

среднегодовая сумма денежных поступлений от реализации проекта

Если поток доходов неравномерный, расчет показателя предполагает определение величины денежных поступлений от реализации проекта нарастающим итогом, т.е. как кумулятивной величины.

Преимущества показателя – простота расчета и понимания. Недостатки – не учитывает временную стоимость денег; игнорирует денежные потоки за пределами срока окупаемости.

2 Простая норма прибыли – отношение средней величины дохода предприятия по бухгалтерской отчетности к средней величине инвестиций: R = П / Iо

Применение показателя основано на сопоставлении его расчетного уровня со стандартным для организации уровнем рентабельности. Одобрению подлежат лишь те проекты, которые увеличивают достигнутый ранее на предприятии уровень эффективности производственно-хозяйственной деятельности.

Преимущества – простота применения и расчета. Недостатки – не учитывает временную стоимость денег; для его определения используется учетная прибыль, в то время как в процессе долгосрочного инвестирования более обоснованным являются решения, принятые на основе денежно-потокового анализа.

2 Критерии, основывающиеся на технике расчета временной стоимости денег называются дисконтированными критериями:

1 Чистый дисконтированный доход (чистая текущая стоимость) NPV – дисконтированный показатель ценности проекта, определяемый как сумма дисконтированных значений поступлений, полученных в каждом году в течении срока жизни проекта, за вычетом затрат

NPV = Io + PV = -Io + ∑ CFt

(1+r)t

PV – текущая стоимость проектных денежных потоков

Io – первоначальные инвестиционные затраты

CFt – чистый денежный поток в период t

r – проектная дисконтная ставка

n – планируемый срок реализации инвестиционного проекта.

Для признания проекта эффективным с т. зр. инвестора, надо, чтобы NPV был положительным. При сравнении альтернативных проектов предпочтение отдается проекту с большим NPV.

2 Индекс доходности PI характеризует отдачу проекта на вложенные в него средства: PI = PV / Io. Критерий очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковый NPV, либо при комплектовании портфеля инвестиций с целью максимизации суммарного значения NPV.

3 Дисконтированный срок окупаемости PPd – равен продолжительности наименьшего периода, по истечении которого NPV становится и продолжает оставаться не отрицательным.

4 Внутренняя норма рентабельности IRR – процентная ставка r, которая делает текущую стоимость проектных денежных потоков, равной начальным инвестиционным затратам, т.е. r = IRR, если NPV = 0. Это ставка дисконтирования, при которой достигается безубыточность проекта.

Ориентируясь на существование в момент анализа процентной ставки на ссудный капитал, выбираются два значения коэффициента дисконтирования r1<r2. Т. об., чтобы в интервале от r1 до r2 функция NPV меняла свое значение с «плюса» на «минус» или наоборот. Далее используют формулу:

IRR = r1 + (r2 – r1) * NPV 1

NPV1 – NPV2

Точность вычислений обратна длине интервала, поэтому наилучшая аппроксимация достигается в случае, когда длина интервала принимается минимальной (1%).

Преимущества – прост в понимании менеджера, учитывает временную ценность денежных вложений, показывает рисковый край (предельные значения процентной ставки и срок окупаемости). Недостатки – связаны с неоднозначностью математического определения IRR в случае нетрадиционных денежных потоков.

Т.к. критерии IRR, NPV и PI являются фактически разными версиями одной и той же концепции, поэтому их результаты связаны друг с другом. Т.об., можно ожидать выполнения следующих математических отношений для одного проекта:

Если NPV >0, то PI >1, IRR >r;

Если NPV <0, то PI <1, IRR <r;

Если NPV = 0, то PI =1, IRR = r.

Для того, чтобы проект мог быть признан эффективным, необходимо и достаточно выполнение одного из следующих условий:

1 NPV ≥0

2 IRR ≥ r

3 PI ≥ 1

4 PPd < T

При выборе проектов для финансирования не следует использовать следующие способы отбора проектов:

1 max IRR

2 max PI

3 min PPd

13 Системы страховой ответственности

В страховой практике применяются следующие системы страховой ответственности:

1) система действительной стоимости; 2)система пропорциональной ответственности;

3) система первого риска; 4) система дробной части; 5) страхование по восстановительной стоимости; 6) система предельной ответственности.

При страховании по действительной стоимости имущества сумма страхового возмещения определяется как фактическая стоимость имущества на день заключения договора.

Страховое возмещение равно величине ущерба.

Страхование по системе пропорциональной ответственности означает неполное страхование стоимости объекта. Величина страхового возмещения по этой системе определяется по формуле:

В = С * У/Ц

где В - величина страхового возмещения, руб.

С - страховая сумма по договору, руб.;

У - фактическая сумма ущерба, руб.;

Ц - стоимостная оценка объекта страхования, руб.

При страховании по системе пропорциональной ответственности проявляется участие страхователя в возмещении ущерба, т.е. страхователь принимает часть риска на себя. Чем больше возмещение ущерба остается на риске страхователя, тем меньше степень страхового возмещения.

Страхование по системе первого риска предусматривает выплату страхового возмещения в размере ущерба, но в пределах страховой суммы. По этой системе страхования весь ущерб в пределах страховой суммы (первый риск) компенсируется полностью.

Ущерб сверх страховой суммы (второй риск) не возмещается.

При страховании по системе дробной части устанавливаются две страховые суммы: страховая сумма и показанная стоимость. По показанной стоимости страхователь обычно получает покрытие риска, выраженное натуральной дробью или в процентах. Ответственность страховщика ограничена размерами дробной части, поэтому страховая сумма будет меньше показанной стоимости и ее дробной части. Страховое возмещение равно ущербу, но не может быть выше страховой суммы.

В случае когда показанная стоимость равна действительной стоимости объекта, то страхование по системе дробной части соответствует страхованию по системе первого риска.

В случае когда показанная стоимость меньше действительной стоимости, страховое возмещение рассчитывается по формуле:

В = П * У / Ц

где В - страховое возмещение, руб.;

П - показанная стоимость, руб.;

У - фактическая сумма ущерба, руб.;

Ц - стоимостная оценка объекта страхования, руб.

Страхование по восстановительной стоимости означает, что страховое возмещение за объект равно цене нового имущества соответствующего вида. Износ имущества не учитывается.

Страхование по восстановленной стоимости соответствует принципу полноты страховой защиты.

Страхование по системе предельной ответственности означает наличие определенного предела сумм страхового возмещения. При этой системе обеспечения величина возмещаемого ущерба определяется как разница между заранее установленным пределом и достигнутым уровнем дохода; обычно используется при страховании крупных рисков, при страховании доходов. Если в результате страхового случал уровень дохода страхователя будет меньше установленного предела, то возмещению подлежит разница между пределом и фактически полученным доходом. Например, при страховании урожая сельскохозяйственных культур в качестве предела принята средняя за пять лет стоимость урожая с одного гектара данной культуры. Если стоимость урожая будет ниже предела, то разница между пределом и действительной стоимостью урожая текущего года считается ущербом и подлежит возмещению. По условиям страхования ущерб возмещается в размере 70 %, так как считается, что остальная часть ущерба (30 %) не связана со страховым случаем, а является нарушением страхователем технологии производства.

| <== предыдущая страница | | | следующая страница ==> |

| Влияние правовой и финансовой среды на финансовое управление 2 страница | | | Влияние правовой и финансовой среды на финансовое управление 4 страница |

Дата добавления: 2014-11-06; просмотров: 537; Нарушение авторских прав

Мы поможем в написании ваших работ!