Главная страница Случайная лекция

Мы поможем в написании ваших работ!

Порталы:

БиологияВойнаГеографияИнформатикаИскусствоИсторияКультураЛингвистикаМатематикаМедицинаОхрана трудаПолитикаПравоПсихологияРелигияТехникаФизикаФилософияЭкономика

Мы поможем в написании ваших работ!

Тема 7. Управление рисками в инвестиционной деятельности

7.1. Сущность, понятие и виды рисков

7.2. Методы анализа и оценки рисков

7.3. Меры по снижению рисков. Страхование рисков в строительстве.

7.1. Сущность, понятие и виды рисков

Риск является следствием возможного наступления какого-либо неблагоприятного или благоприятного события, которые, в свою очередь, проявляются из-за неопределенности, а также является следствием неточных прогнозов.

Неопределенность порождает неблагоприятные ситуации и последствия, которые характеризуются понятием «риск».

С риском связаны два исхода:

- вероятность потери организацией части своих ресурсов или недополучения доходов. Кроме того, еще может быть недополучена надбавка к ставке вложений, однако этим в большинстве своем пренебрегают;

- организация получит большие доходы, чем это предусматривалось планом.

Факторы риска, которые могут привести к провалу инвестиционного проекта, велики. Это связано с неустановившимися рыночными отношениями и с недостаточной подготовкой специалистов для проведения работы в этой сфере деятельности.

Принято разделять риски на две группы. К первой относят статические риски, т.е. риски, которые могут вызвать потери, отражаемые в балансе по завершению отдельного периода работы организации.

Ко второй группе относят динамичные риски, т.е. оцениваются возможные потери или расходы от деятельности, вызванные изменениями во внешней для организации среде. Главным образом эти изменения обусловлены экономическим и социально-политическим курсом страны в целом.

Большая разновидность рисков наблюдается по отдельным направлениям деятельности организации. Как определение, так и регламентация учета и расчета рисков представлены в ряде официальных документов. Это Закон РФ от 27 ноября 1992 г. № 4015-1 «О страховании» и «Положение о страховании строительных рисков при лицензировании строительной деятельности», введенные в действие письмом Госстроя РФ от 15 апреля 1997 г. № БЕ-19/7.

В рыночных условиях хозяйствования государство вмешивается в экономику только с целью уменьшения отрицательных последствий на рынке страны, поэтому учет рисков следует производить на всех уровнях иерархической системы управления.

На эффективность всех уровней экономики страны оказывают влияние риски, которые могут быть сгруппированы в три класса:

- экономические;

- социально-политические;

- фискально-монетарные.

Экономические риски включают совокупность неопределенностей, возникающих в развитии большой системы в целом и в ее составляющих. Их необходимо обязательно учитывать при оценке эффективности функционирования экономики страны в целом.

Под социально-политическим риском понимается совокупность неопределенностей, возникающих в развитии системы в целом и ее составляющих. Они проявляются при накоплении и использовании ресурсов для обеспечения социальной защиты населения стран от общих жизненных рисков, оптимизации распределения доходов в стране, экономической защиты и т.п. При анализе этих рисков учитываются юридические, правовые и нормативные факторы (пошлины, лицензии, квоты и др.).

Фискально-монетарные риски — это совокупность неопределенностей, возникающих при решении задач по обеспечению экономического роста и стабильности больших систем с использованием различных механизмов регулирования со стороны государственных органов управления (налоги, льготы, ставки Центрального Банка РФ, курс национальной валюты, денежная масса и др.).

Риски также разделяются на группы по признаку предсказуемости и стадиям проявления и на некоторые другие группы.

Существует несколько классификаций (группировок) рисков.

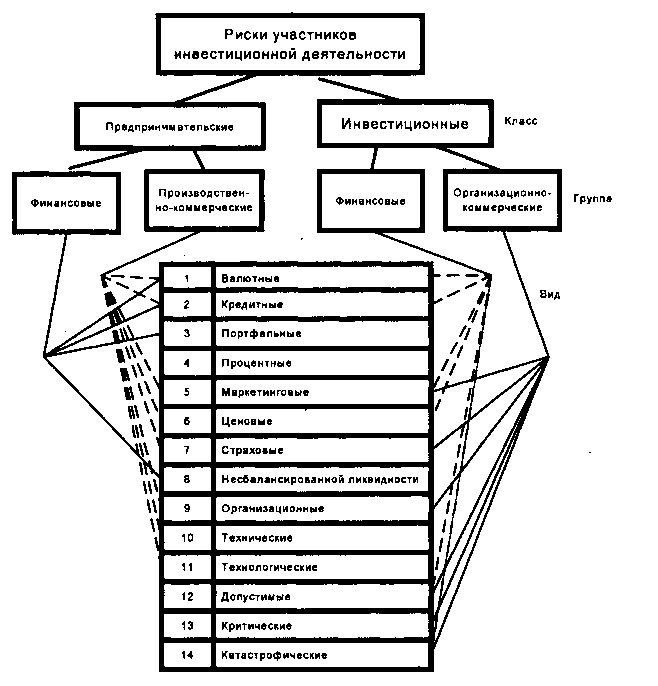

Рис. 1. Наиболее значимые для участников инвестиционной деятельности риски и их группировки

В произведенной группировке рисков на уровне участников инвестиционно - строительной деятельности, представленной на рис. 1 приведено всего 14 видов рисков, хотя их гораздо больше. Но и эти 14 могут быть дополнительно разделены на большее число рисков.

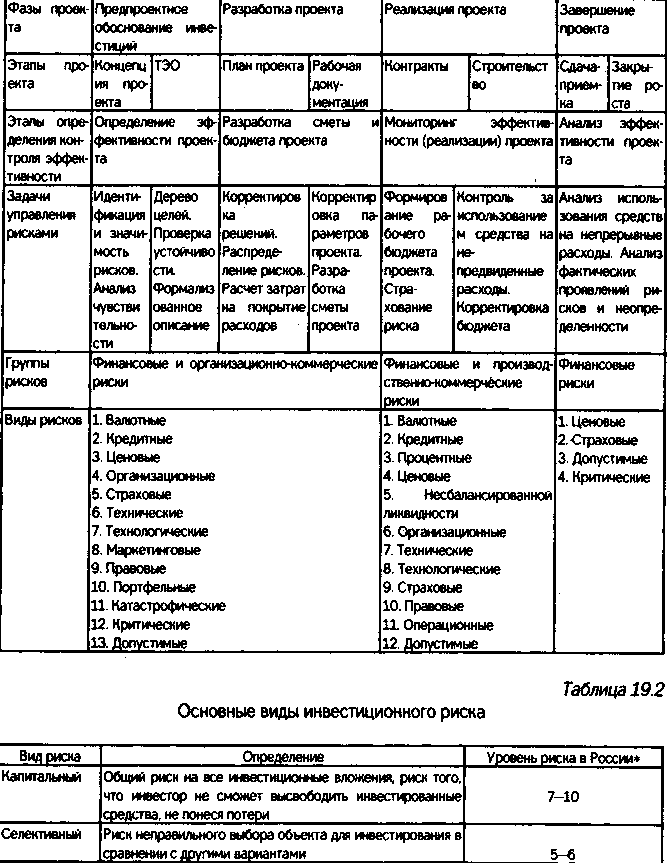

В табл. 1 приводятся виды рисков, их характеристики и их уровни для российской практики.

Таблица 1

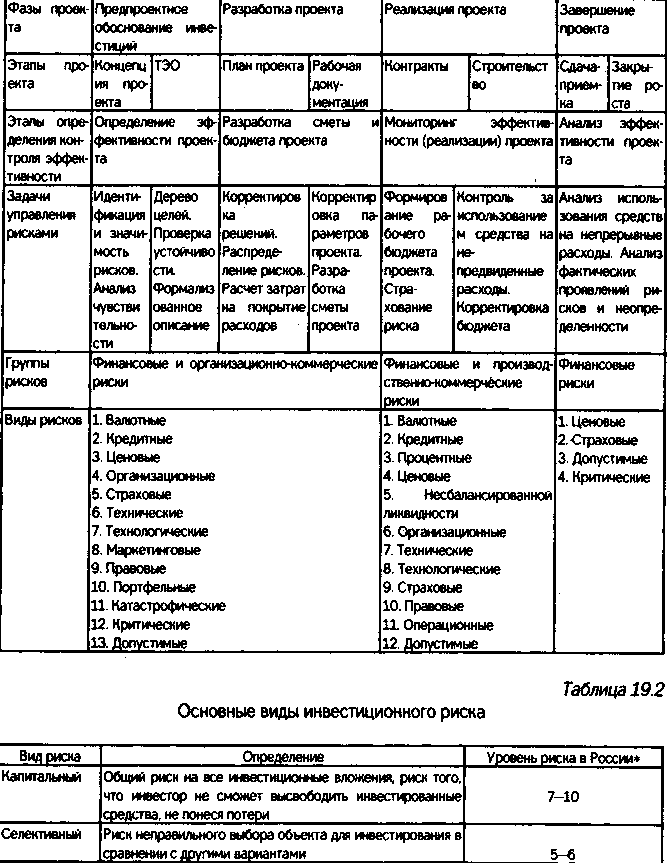

Структура задач управления рисками, перечень наиболее значимых видов рисков по основным фазам и этапам жизненного цикла инвестиционного проекта

Группировка (классификация) рисков наиболее важна с точки зрения отбора наиболее значимых рисков для отдельных стадий освоения инвестиций и особенно для отдельных участников, инвестиционной деятельности в целом не только при обосновании и реализации отдельных проектов, но и при участии отдельных юридических лиц в некоторых программах (кредитных и страховых организаций, лизинговых и консалтинговых компаний и т.п.).

Таблица 2

Анализируя виды и группировки рисков, можно сделать следующий вывод: для заказчиков большое значение имеют группы инвестиционных рисков (финансовые и организационно-коммерческие); для строителей (подрядчиков) - предпринимательские риски (финансовые и производственно-коммерческие); для кредитных организаций - инвестиционные риски. Рассмотрим более подробно наиболее значимые из них.

Валютный риск - это риск, связанный с получением доходов или потерь в результате изменения курса одной иностранной валюты по отношению к другой, в том числе рубля при проведении внешнеэкономических и кредитных операций и при работе организаций в других странах.

Кредитный риск - это вероятность получения некоторого положительного или отрицательного результата кредитором после завершения расчетов с заемщиком. Кредитный риск может быть разделен на следующие составляющие: депозитивный; лизинговый; факторинговый.

В особую категорию кредитного риска следует выделить риск невозврата кредита (товарный кредит).

Не менее важным для организаций является депозитный риск. Руководство организации особенно осторожно должно подходить при получении от финансовых организаций средств для внутреннего использования в качестве депозитов. Риск связан с тем, что вкладчики неожиданно могут потребовать возврата своих финансовых средств. Но так как чаще всего эти средства уже пущены в дело, то организация может понести убытки, чтобы обеспечить возврат средств.

Лизинг и лизинговый риск — сравнительно новые категории в деятельности организаций в РФ. Характерным лизингом для организаций является лизинг недвижимости. Финансовая организация строит (как заказчик) и вводит в эксплуатацию объект, который потом передает в аренду. Подрядчик или заказчик будут подвержены лизинговому риску только в том случае, если они выступают в качестве лизинговых компаний. Строительные организации хотя и редко, а организации заказчика чаще, могут выступать в качестве факторинговой компании. Риск ее в этом случае связан с задержкой реализации портфеля долговых требований на клиентов.

Портфельный риск — это определение возможности получения результата по операциям, связанным с выпуском, размещением и куплей-продажей ценных бумаг. Инвестор при этом может сформировать определенный набор ценных бумаг, который принято называть инвестиционным портфелем. Портфельный риск в данном случае указывает на вероятность потери или недополучения дохода в результате обесценивания отдельных акций или облигаций из состава портфеля инвестора. Задача инвестора (им может быть любая организация) состоит в рационализации формирования своего инвестиционного портфеля таким образом, чтобы до минимума снизить риск по этому виду деятельности.

Процентный риск — это вероятность получения определенного результата в кредитных организациях или в других финансовых структурах, которые предоставляют кредиты, и когда может измениться результат из-за изменения процентных ставок, выплачиваемых ими по привлеченным кредитам, над ставками по уже предоставленным ранее кредитам, зафиксированным в договоре. Эти риски в большей степени относятся к деятельности банков и других финансовых компаний, которые занимаются кредитованием. Организации в этих случаях могут выступать в качестве заемщика в данных кредитных организациях.

Маркетинговые риски включают риски, связанные с изменением спроса на продукцию, изменениями стоимости издержек производства, потерей платежеспособности заказчика, изменениями цен продукции, фиксируемой, например, на торгах строительных услуг.

Маркетинговые риски могут не только снижать доходность участников инвестиционных проектов, но и повышать ее. Рассчитать вероятность проявления этих рисков весьма сложно.

Ценовой риск - это риск изменения цены продукции вследствие влияния других факторов, от которых он зависит. Этот риск может рассматриваться в составе маркетинговых рисков, но чаще всего он выделяется в самостоятельный. Количественно он измеряется вероятностью изменения цены продукции под воздействием некоторых внешних факторов.

Страховой риск — это вероятность того, что страховой договор (полис) организации будет по отдельным позициям нарушен, вследствие чего произойдет изменение экономических результатов ее деятельности. Процедуры страхования рассматриваются особо.

Риск несбалансированной ликвидности — это вероятность потерь организацией в случае неспособности ее покрыть свои обязательства по пассивам баланса требованиями по активам. Из-за серьезности решения этой проблемы ее следует рассматривать особо.

Природно-климатические риски претендуют на особую разновидность, так как они проявляются практически полностью вне зависимости от деятельности людей. Они называются иногда техническими или стихийными (на рис. 1 они включены в технические риски). Это вероятность потерь или уменьшения упущенных возможностей в результате воздействия стихии на деятельность организации или ее смежников. В странах с развитой рыночной экономикой эти риски не только тщательно учитываются, но практически всегда страхуются.

Организационные и технологические риски — это вероятности проявления снижения (повышения) рентабельности или финансово-экономической устойчивости в результате отклонений в организации строительства или инвестиционной деятельности, в ошибках организации строительного производства или нарушении заранее определенной технологии. Эти риски связаны с качеством менеджмента в самой организации. Они характеризуются качеством планирования, организацией регулирования, координации, стимулирования и контроля, т.е. реализацией организацией основных функций менеджмента. Высокие уровни вероятности проявления этих рисков указывают на низкий уровень управляющей системы (субъекта управления) организации, а значит, и на неспособность аппарата управления обеспечить надлежащее управление организацией.

Некоторые из этих рисков проявляются и при осуществлении инвестиционной деятельности организации. Это подтверждено наличием их в этой группе рисков.

Допустимые, критические и катастрофические риски используются для оценки целесообразности инвестиционных проектов.

Допустимый риск, хотя, и приводит к снижению прибыльности, но потери при этом не превышают расчетную прибыль. Критический риск может указывать на возможность реализации проекта, хотя инвестор будет нести потери, превышающие расчетную прибыль. В этом случае принятие к реализации проекта следует признать ошибочным. Катастрофический риск — это когда инвестор из-за значительных потерь при реализации проекта разоряется.

| <== предыдущая страница | | | следующая страница ==> |

| Формирование портфеля финансовых инвестиций | | | Методы анализа и оценки рисков |

Дата добавления: 2014-11-20; просмотров: 693; Нарушение авторских прав

Мы поможем в написании ваших работ!