Главная страница Случайная лекция

Мы поможем в написании ваших работ!

Порталы:

БиологияВойнаГеографияИнформатикаИскусствоИсторияКультураЛингвистикаМатематикаМедицинаОхрана трудаПолитикаПравоПсихологияРелигияТехникаФизикаФилософияЭкономика

Мы поможем в написании ваших работ!

Анализ эффективности использования ресурсов

Основные критерии деловой активности

ТЕМА 4. АНАЛИЗ ДЕЛОВОЙ АКТИВНОСТИ ОРГАНИЗАЦИИ

1. Основные критерии деловой активности

2. Анализ эффективности использования ресурсов

3. Анализ устойчивости экономического роста организации

Стабильность финансового положения предприятия в условиях рыночной экономики обусловливается в немалой степени его деловой активностью.

Главными качественными и количественными критериями деловой активности предприятия являются: широта рынков сбыта продукции, репутация предприятия, степень выполнения обязательств по основным показателям хозяйственной деятельности, обеспечение заданных темпов их роста, уровень эффективности использования ресурсов предприятия (капитала), устойчивость экономического роста.

Хозяйственная деятельность предприятия может быть охарактеризована различными показателями, основными из которых являются объем реализации продукции, прибыль, величина активов предприятия (авансированного капитала).

Оценивая динамику основных показателей, необходимо сопоставить темпы их изменения. Наиболее оптимальным является следующее соотношение, базирующееся на их взаимосвязи:

ТР > ТQр > ТВ > 100%, (4.1)

где ТР, ТQ ,ТВ - соответственно темпы изменения прибыли, объема реализации, суммы активов (капитала).

Данное соотношение означает:

во-первых, прибыль увеличивается более высокими темпами по сравнению с ростом объема продаж продукции, что свидетельствует об относительном снижении издержек производства и обращения;

во-вторых, объем продаж возрастает более высокими темпами по сравнению с увеличением активов (капитала) предприятия, то есть ресурсы предприятия используются более эффективно,

в-третьих, экономический потенциал предприятия возрастает по сравнению с прошлым годом.

Рассмотренное соотношение часто называют «золотое правило экономики предприятия». Однако если деятельность предприятия требует значительного вложения средств, которые могут окупиться и принести выгоду в перспективе, то вероятны отклонения от этого «золотого правила».

Для оценки эффективности использования ресурсов предприятия применяются различные показатели, характеризующие интенсивность использования всех ресурсов (ресурсоотдача) и их видов: основных, нематериальных и оборотных активов.

Ресурсоотдача показывает объем выручки от продажи товаров, продукции, работ, услуг, приходящейся на рубль средств, вложенных в деятельность предприятия. Этот показатель часто называют коэффициентом оборачиваемости вложенного капитала.

(4.2)

(4.2)

где f – ресурсоотдача;

QP – выручка от продаж;

В – среднегодовая сумма всех средств.

При анализе динамики этого показателя выявляется тенденция его изменения. Тенденция в сторону роста ресурсоотдачи свидетельствует о повышении эффективности использования экономического потенциала.

Эффективность использования основных фондов измеряется показателями фондоотдачи и фондоемкости. Фондоотдача основных фондов устанавливается отношением объема выручки от продажи товаров, продукции, работ и услуг к средней стоимости основных фондов. Фондоемкость продукции – величина, обратная фондоотдаче. Она характеризует стоимость основных средств, приходящуюся на 1 рубль выручки от продаж.

Показатель фондоотдачи тесно связан с производительностью труда и фондовооруженностью труда. Взаимосвязь между этими показателями можно выразить следующими формулами:

(4.3)

(4.3)

(4.4)

(4.4)

(4.5)

(4.5)

где: WR – средняя выработка продукции на одного работника;

QР – объем реализации (выручка от продаж);

R – среднесписочная численность работников;

Ф – фондовооруженность труда;

F – среднегодовая стоимость основных фондов;

f – фондоотдача основных фондов.

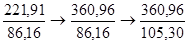

Таким образом, основным условием роста фондоотдачи является превышение темпов роста производительности труда над темпами роста фондовооруженности труда.

Таблица 14

Факторный анализ фондоотдачи основных средств

| Показатели | Предыдущий год | Отчетный год | Отклонение (+,-) | |

| в абс. сумме | в % | |||

| А | ||||

| 1. Выручка от продажи продукции, работ, услуг (без НДС и акцизов), тыс. руб. | +37684 | +59,79 | ||

| 2.Среднесписочная численность работников, чел. | -5 | -1,76 | ||

| 3.Среднегодовая стоимость основных фондов основного вида деятельности, тыс.руб. | +4911 | +20,07 | ||

| 4.Среднегодовая выработка продукции на одного работника, тыс. руб. (стр.1 / стр.2) | 221,91 | 360,96 | +139,05 | +62,66 |

| 5.Фондовооруженность труда на одного работника, тыс.руб. (стр.3 / стр.2) | 86,16 | 105,30 | +19,14 | +22,21 |

| 6.Фондоотдача с 1 руб. основных фондов основного вида деятельности, руб. (стр.1 / стр.3) | 2,58 | 3,43 | +0,85 | +32,95 |

Расчет влияния факторов на изменение фондоотдачи способом цепных подстановок:

2,58→4,19→3,43

1) влияние на фондоотдачу изменения среднегодовой выработки:

4,19-2,58=+1,61 (руб.);

2) влияние изменения фондовооруженности труда:

3,43-4,19= -0,76 (руб.).

Из расчета видно, что повышение фондоотдачи основных средств на 1,61 руб. произошло под влиянием увеличения среднегодовой выработки на одного работающего. Под влиянием увеличения фондовооруженности фондоотдача снизилась на 0,76 руб.

Приобретение и эффективное использование нематериальных активов способствует росту объема продаж товаров, продукции, работ, услуг, повышению конкурентоспособности продукции, снижению затрат и росту прибыли организации. При оценке эффективности использования нематериальных активов также следует исходить из «золотого правила» экономики предприятия: темпы роста выручки от реализации продукции или прибыли должны опережать темпы роста нематериальных активов.

При анализе финансового состояния предприятия необходимо уделить внимание анализу интенсивности использования оборотных средств (текущих активов), так как именно от скорости превращения их в денежную наличность зависит ликвидность предприятия. В этой связи возникает необходимость в установлении и обосновании критериев эффективности использования оборотных средств и методики их определения.

Критерием эффективности использования оборотных средств (деловой активности) может быть относительная минимизация авансируемых оборотных средств, обеспечивающая получение максимально высоких конечных производственных и финансовых результатов деятельности предприятия (объем производства, ассортимент, качество продукции, прибыль).

Исходя из указанного критерия, эффективность использования оборотных средств может характеризоваться системой показателей:

· коэффициентом опережения темпов роста объема продукции (работ, услуг) над темпами роста средних остатков оборотных средств;

· увеличением реализации товаров, продукции, работ, услуг на 1 рубль оборотных средств;

· относительной экономией оборотных средств;

· ускорением оборачиваемости оборотных средств.

Расчеты этих показателей производятся на основании финансового плана, форм №1 и 2 бухгалтерской отчетности.

Ускорение оборачиваемости оборотных средств означает высвобождение средств из оборота. Это позволяет предприятию обходиться меньшей суммой оборотных средств для обеспечения выпуска и реализации продукции или при том же объеме оборотных средств увеличить объем и улучшить качество производимой продукции.

Факторами ускорения оборачиваемости оборотных средств являются оптимизация производственных запасов, эффективное использование материальных, трудовых и денежных ресурсов, сокращение длительности производственного цикла, сокращение сроков пребывания оборотных средств в остатках готовой продукции и в расчетах.

Для измерения оборачиваемости оборотных средств используются следующие показатели:

1. Продолжительность (скорость) одного оборота в днях. Она вычисляется по формуле:

, (4.6)

, (4.6)

где ОД – продолжительность одного оборота в днях;

СО – средний остаток оборотных средств;

QP – оборот по реализации продукции (работ, услуг) (выручка от продаж);

Д – количество дней в периоде.

2. Коэффициент оборачиваемости. Он характеризует число оборотов, совершенных оборотными средствами за изучаемый период. Этот показатель вычисляется по формуле:

(4.7)

(4.7)

3. Сумма оборотных средств, приходящаяся на 1 рубль реализованной продукции (работ, услуг). Этот показатель принято называть коэффициентом закренпления или загрузки оборотных средств. Он определяется по формуле:

(4.8)

(4.8)

Показатели оборачиваемости могут исчисляться по всем оборотным средствам в целом и отдельно по материальным оборотным средствам, дебиторской задолженности.

Средние остатки оборотных средств определяются, исходя из остатков на начало года (квартала), на квартальные даты и на конец года (квартала) как средняя хронологическая величина.

Число дней (Д) в анализируемом периоде учитывается: за квартал – 90, полугодие – 180, год – 360.

Показатели оборачиваемости оборотных средств сравниваются с аналогичными показателями за предыдущий период. Оборачиваемость материальных оборотных средств сравнивается также с плановой оборачиваемостью.

Если оборачиваемость оборотных средств в днях в отчетном году меньше прошлогодней, то это свидетельствует об ускорении оборачиваемости оборотных средств, а следовательно о более эффективном их использовании. Замедление оборачиваемости оборотных средств говорит о неэффективном использовании оборотных средств.

При анализе важно установить не только направление и величину отклонений оборачиваемости оборотных средств в отчетном году по сравнению с прошлым годом, но и как эти отклонения повлияли на размер оборотных средств.

Размер высвобождения (или дополнительной загрузки) оборотных средств в результате ускорения (или замедления) их оборачиваемости по сравнению с прошлым годом определяется путем умножения количества дней ускорения (или замедления) оборачиваемости оборотных средств по сравнению с прошлым годом на однодневную сумму оборота по реализации в отчетном году на количество оборотов.

Анализ оборачиваемости оборотных средств проведен в таблице 15.

Таблица 15

Показатели оборачиваемости оборотных средств

| Показатели | Предыдущий год | Отчетный год | Отклонение |

| А | |||

| 1.Выручка от реализации товаров, продукции, работ, услуг (без НДС и акцизов), тыс.руб. | +37684 | ||

| 2. Средние остатки всех оборотных средств, тыс.руб., в том числе: материальных оборотных средств | +12219 +6766 | ||

| 3. Оборачиваемость всех оборотных средств, дни, в том числе: материальных оборотных средств | 146,09 121,74 | 135,10 100,37 | -10,99 -21,37 |

| 4. Коэффициент оборачиваемости всех оборотных средств, раз в том числе: материальных оборотных средств | 2,46 2,96 | 2,66 3,59 | +0,2 +0,63 |

Как видно из таблицы, оборачиваемость всех оборотных средств ускорилась по сравнению с предыдущим годом на 10,99 дня. Усиление деловой активности привело к положительному экономическому результату: сумма экономии средств составила 8178 руб. (100707:360*(-10,99)*2,66). По материальным оборотным активам произошло ускорение оборачиваемости на 21,37 дня, что положительно влияет на деловую активность предприятия.

В процессе проведения анализа деловой активности предприятия необходимо исчислять частные показатели оборачиваемости, то есть оборачиваемости по отдельным элементам оборотных средств. Это связано с тем, что скорость оборота всех оборотных средств зависит от того, с какой скоростью каждый их элемент переходит из одной функциональной формы в другую.

Наиболее важными частными показателями являются такие, как оборачиваемость средств, вложенных в производственные запасы, незавершенное производство, готовую продукцию, товары, дебиторскую задолженность. Чем выше скорость реализации продукции, использования запасов, тем более ликвидной становится структура баланса. Положительно влияет на деловую активность предприятия сокращение среднего срока погашения дебиторской задолженности за товары, работы, услуги.

В результате такого анализа выясняется, какое количество оборотов совершил в течение периода капитал, вложенный в ту или иную материально-вещественную форму, то есть сколько раз он возмещался предприятию при реализации товаров, продукции, работ и услуг.

Основные возможные пути ускорения оборачиваемости капитала:

· сокращение продолжительности производственного цикла за счет интенсификации производства (использование новейших технологий, механизации и автоматизации производственных процессов, повышение уровня производительности труда, более полное использование производственных мощностей предприятия, трудовых и материальных ресурсов и др.);

· улучшение организации материально-технического снабжения с целью бесперебойного обеспечения производства необходимыми материальными ресурсами и сокращения времени нахождения капитала в запасах;

· ускорение процесса отгрузки продукции и оформления расчетных документов;

· повышение уровня маркетинговых исследований, направленных на ускорение продвижения товаров от производителя к потребителю (включая изучение рынка, совершенствование товара и форм его продвижения к потребителю, формирование правильной ценовой политики, организацию эффективной рекламы и т. п.)

Достигнутый в результате ускорения оборачиваемости эффект выражается в первую очередь в увеличении выпуска продукции без дополнительного привлечения финансовых ресурсов. Кроме того, за счет ускорения оборачиваемости капитала происходит увеличение суммы прибыли, так как обычно к исходной денежной форме он возвращается с приращением. Если производство и реализация продукции являются убыточными, то ускорение оборачиваемости средств ведет к ухудшению финансовых результатов и "проеданию" капитала.

Таким образом, надо стремиться не только к ускорению движения капитала на всех стадиях кругооборота, но и к его максимальной отдаче, которая выражается в увеличении суммы прибыли на один рубль капитала. Повышение доходности капитала достигается рациональным и экономным использованием всех ресурсов, недопущением их перерасхода, потерь на всех стадиях кругооборота. В результате капитал вернется к своему исходному состоянию в большей сумме, т. е. с прибылью. Эффективность использования капитала характеризуется его доходностью (рентабельностью).

| <== предыдущая страница | | | следующая страница ==> |

| Анализ платежеспособности и ликвидности | | | Анализ устойчивости экономического роста предприятия |

Дата добавления: 2014-02-26; просмотров: 2168; Нарушение авторских прав

Мы поможем в написании ваших работ!