Главная страница Случайная лекция

Мы поможем в написании ваших работ!

Порталы:

БиологияВойнаГеографияИнформатикаИскусствоИсторияКультураЛингвистикаМатематикаМедицинаОхрана трудаПолитикаПравоПсихологияРелигияТехникаФизикаФилософияЭкономика

Мы поможем в написании ваших работ!

Анализ кредитоспособности заемщика

Классический подход к процессу оценки кредитного риска заемщика заключается в оценке:

· кредитоспособности заемщика;

· риска кредитного продукта.

Анализ кредитоспособности заемщика осуществляется поэтапно, где на первом этапе проводится комплексный анализ финансового состояния заемщика, включающий в себя:

· анализ структуры активов и пассивов;

· анализ денежных потоков;

· анализ финансовой устойчивости предприятия;

· оценку эффективности деятельности предприятия.

Для оценки финансового состояния предприятия используются следующие аналитические коэффициенты:

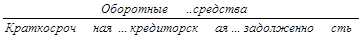

Коэффициент текущей ликвидности рассчитывается:

Характеризует платежеспособность предприятия в период, равный средней продолжительности одного оборота краткосрочной кредиторской задолженности.

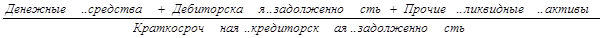

Коэффициент быстрой ликвидности рассчитывается:

Показывает возможности предприятия по погашению текущих обязательств за счет наиболее ликвидных активов.

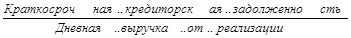

Коэффициент напряженности обязательств рассчитывается:

Указывает на долю текущих обязательств в дневном обороте заемщика.

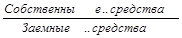

Коэффициент финансовой независимости рассчитывается по формуле:

Характеризует уровень собственных средств предприятия.

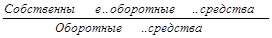

Коэффициент обеспеченности собственными оборотными средствами рассчитывается по формуле:

Показывает долю собственных оборотных средств в оборотном капитале.

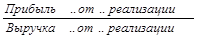

Коэффициент рентабельности продаж рассчитывается по формуле:

Отражает эффективность основной деятельности предприятия за данный период времени.

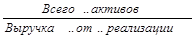

Коэффициент оборачиваемости активов предприятия:

Показывает скорость оборота активов предприятия за определенный период времени.

Определение группы риска кредитного продукта осуществляется по ряду факторов (признаков):

· срок кредитного продукта (чем меньше, тем меньше риск);

· ставка процента;

· условия предоставления кредита или ограничения, наложенные на заемщика при предоставлении кредита;

· обеспечение по кредиту как гарантия возврата денежных средств;

· поддержка со стороны третьих лиц (рекомендации, гарантии).

| <== предыдущая страница | | | следующая страница ==> |

| Факторы, способствующие возникновению кредитных рисков | | | Управление кредитными рисками |

Дата добавления: 2014-02-26; просмотров: 850; Нарушение авторских прав

Мы поможем в написании ваших работ!