Главная страница Случайная лекция

Мы поможем в написании ваших работ!

Порталы:

БиологияВойнаГеографияИнформатикаИскусствоИсторияКультураЛингвистикаМатематикаМедицинаОхрана трудаПолитикаПравоПсихологияРелигияТехникаФизикаФилософияЭкономика

Мы поможем в написании ваших работ!

Временная оценка денежных потоков

=> наращение

<= дисконтирование

Пример: 1000р. в банк под 10% годовых. Определить вклад через 5 лет, если проценты начисляются по сложной ставке и по простой.

Решение: PV=1000, r=0,1, t=5.

FV=PV*(1+r*t) – простая ставка; FV=1000*(1+0,1*5)=1500р.

FV=1000*(1+r)5=1610р. – сложная ставка

Оценка акций

Акция представляет собой ценную бумагу, отражающая долю участия их владельцев в капитале компании.

Модель Гардона оценивает стоимость акции при условии, что акции являются растущими.

Po=Do*((1+g)/(r-g))=D1/(r-g)

G=

D - размеры дивитентов

Компания выплачивает дивиденты по 5 дол. за обыкновенную акцию, что соответствует 6% темпу прироста дивидентов. Предполагает, что данный темп прироста дивидентов сохранится. Определить рыночную стоимость акции, если инвесторы дисконтируют будущие доходы по годовой ставке 10%.

Po=(5*1,06)/(0,1-0,06)=132

Модель Гардона приводит к выводу, что если темп роста дивидентов и ставка дисконтирования остаются неизменными цена акции растет с той же скоростью, что и дивидент на эту акцию.

Управление оборотным капиталом

Цель управления оборотным капиталом (ОК) – обеспечение денежными средствами текущей деятельности компании и создание условий для максимальной деловой активности при ограниченных финансовых ресурсах.

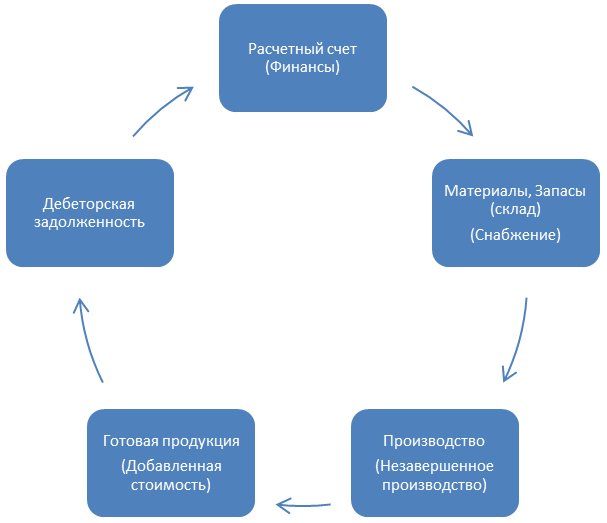

Цикл движения капитала проходит от закупки сырья и материалов к реализации и получения оплаты. При этом образуется добавленная стоимость, как разница между ценой реализации продукции и её с/с, которая и является прибылью и увеличивает размер оборотного капитала.

Если рентабельность продукции примерно постоянна, то прибыль за период равна рентабельности умноженной на величину оборотного капитала, прошедшего этап реализации продукции за тот же период.

Вывод: образованная прибыль тем больше, чем больше оборотного капитала в цикле оборота и чем быстрее этот капитал оборачивается.

! Оборотный капитал – это капитал в денежной и товарной формах, сформированный за счет собственных и заемных источников, авансированный в оборотные активы и полностью меняющий свою форму в течении одного производственно-коммерческого цикла компании.

Источники формирования оборотных средств

1. Собственные (уставный капитал, добавочный капитал, резервный капитал и нераспределенная прибыль, фонд накопления и другие фонды)

2. Заемные (долг.срочные банковские кредиты и кр.срочные кредиты, кр.срочные займы, коммерческие кредиты, инвестиционные кредиты и т.д.)

3. Дополнительно привлеченные (кредиторская задолженность поставщикам, по оплате труда, по страхованию, бюджету, фонды потребления, расходы по сомнительным долгам и прочие кр.срочные обязательства и благотворительность)

Коэффициент оборачиваемости оборотных средств. Коб=Qр/Qсредняя

Q – объем реализуемой продукции

Пример: рассчитать среднеквартальные и среднегодовые остатки оборотных средств, длительность оборота и Коб.

| Остатки оборот средств | Объем реализации продукции | ||

| Дата | Сумма | Квартал | Сумма |

| На 1.01.12 | |||

| 1.01.12 | |||

| 1.07.12 | |||

| 1.10.12 | |||

| 1.01.13 | Итого = |

Qср=[(2500+2600)/1+(2600+2400)/2+(2400+2400)/2+(2400+2500)/2]/4=2475

Qр=12500

Коб=5 раз в год

t=2475/12500=72дня – время на один оборот

Собственные оборотные средства (СОС)

= собственный капитал + долг.срочные займы

Пример:

| Актив | Начало | Конец | Пассив | Начало | Конец |

| Внеоборотные | Собственный капитал | ||||

| Оборотные | Долг.срочные пассивы | ||||

| Баланс: | Кр.срочные пассивы | ||||

| Баланс: |

На начало года:

1 способ: (80-40)=40

2 способ: (60+30-50)=40

СОС нач. года = 40

На конец года:

1 способ: (92-49)=43

2 способ: (60+40-57)=43

СОС кон. года = 43

Расчет показал, что в отчетном году СОС вырос на 3млн. Это говорит о росте финансовой устойчивости компании. Если возникает срочная необходимость погасить какое-либо обязательство, компания может направить на эти цели часть оборотного капитала из этих 3млн.

Уникальность показателя СОС заключается в том, что в нем находят отражения два финансовых понятия доходность и риск. Увеличивая размер СОС, компания снижает риск платежеспособности. С другой стороны, поддерживая значительный размер СОС в течение длительного времени, компания утрачивает возможность доходного вложения своего долгосрочного капитала (выгодно вкладываться в инвестиции).

Снижение СОС может означать вложение средств в инвестиционную деятельность на реализацию масштаб проектов с высоким уровнем ожидаемого дохода, но при это уменьшится степень покрытия кр.срочных обязательств.

Отрицательная величина СОС говорит о финансовой неустойчивости компании, т.к. имеющиеся в распоряжении текущих активов не достаточно на покрытие обязательств. Поэтому требования кредиторов будут направлены на основной капитал.

ТФП – текущие финансовые потребности согласуется с показателем СОС

ТФП=З + ГП + НЗП + Деб.Задолженность - Кред.Задолженность

З – сырье

ТФП-СОС= Дефицит денежной наличности (ДДН) (положительно)

Увеличение СОС:

Ø Путем наращение собственного капитала за счет: за счет увеличения прибыли, увеличения долг.срочного целевого финансирования, уменьшения внеоборотных активов путем снижения средств во внеобороте. Прекращение финансирования, сдача в аренду, консервация оборудования, ликвидация мощностей.

Меры по сокращению сроков оборачиваемости сроков оборачиваемости оборот средств

Существуют способы по сокращению ТФП и сроков оборачиваемости:

1) Принцип дорогой покупки и дешевой продажи.

| Операции | А | В | С |

| Покупка | 100ц. по 20евр. Ежемесячно | 400ц. по 20,2евр. Ежемесячно | 400ц. по 20,4евр. Еженедельно |

| Продажа | по 21евр. Ежемесячно | по 20,8евр. Ежемесячно | по 20,60евр. Еженедельно |

| Годовой доход | 1200евр. | 2880евр. | 4160евр. |

2) Скидки покупателям за счет сокращения сроков расчета.

Если товар оплачивается до истечения определенного срока, то можно воспользоваться скидкой с цены. В расчете сопоставляется цена отказа от скидки со стоимостью банковского кредита.

Сопоставим цену отказа от скидки со стоимостью банковского кредита

Цена отказа от скидки=((процент скидки*100)/(100-процент скидки))*(360/(максимальная длительность отсрочки платежа в днях-льготный период дней))

Если результат расчета привысит ставку банковского процента, то лучше обратиться в банк за кредитом и оплатить товар в течение льготного периода.

Пример: товар со скидкой 5% при платеже в 10тидневный срок при максимальной отсрочке 30 дней.

Цена отказа от скидки=(5%/(100-5))*100*(360/(30-10))=54%

С одной стороны существует минимальный уровень наличных денежных средств, которыми в любой момент времени должна располагать компания, с другой стороны должен существовать верхний предел запаса, когда дальнейшее увеличение денежных средств уже не эффективно.

Итак, необходимо определить оптимальную структуру денежных активов, для этого следует оценить:

1. общий объем денежных средств,

2. какую их долю стоит держать в наличной форме, а какую в ценных бумагах,

3. когда и в каком объеме делать трансформацию.

В западной практике для этого используется 2 модели:

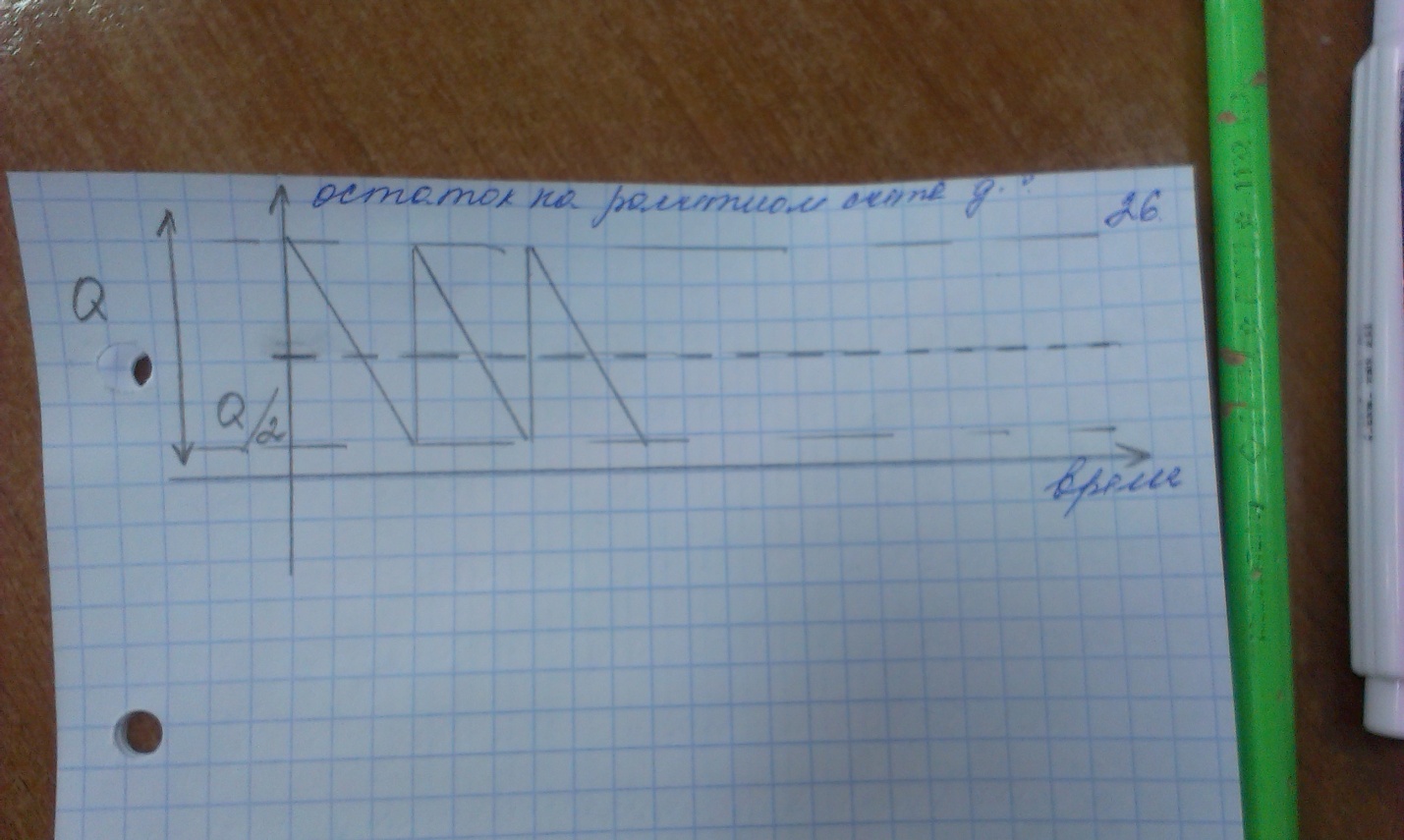

1) Модель Баумоля

Предполагается, что в начале работы компания располагает максимальным необходимым объемом денежных средств, который по степенно расход-ся, при этом выручка вкладывается в кр.сроч финансовым инструменты. Как только запас денежных средств = 0 компания продает часть цен бумаг и пополняет запас. Сумма пополнения считается по формуле:

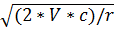

Q=

V – прогнозируемая потребность

C – расход по конвертации цен бумаг

R – доходность по кр.сроч финансовым вложениям за период

Общее число сделок по конвертации цен бумаг в денежные средства:

K=V/c

Общие расходы по конвертации такой политики:

Расход=c*k+(r*(Q/2))

c*k – прямые расходы на конвертацию

r*(Q/2) – упущенная выгода хранения на р/с

Модель Баумоля только для компаний денежные потоки которых стабильны и прогнозируемы.

2) Модель Миллера-Орра

Эта модель помогает ответить на вопрос, как компании следует управлять своим денежным запасом, если невозможно предсказать приток и отток денежных средств.

Установить минимальную величину денежных средств О начальная.

По статистическим данным определяется колеблемость поступления средств на р/с (ежеднев.), для этого используется дисперсия.

Определить расходы по хранению средств на р/с, обычно их принимают в сумме ставки ежедневного дохода по кр.сроч цен бумагам и расходы по конвертации.

Рассчитывается размах вариации.

Управление дебиторской задолженностью

Дебиторская задолженность возникает при предоставлении коммерческого кредита покупателям, включая расчеты внутри компании. Основное значение стимулировать продажи, способствуя росту оборота.

Затраты на рекламу, мониторинг, бюджетные долги, текущие затраты.

Функции факторинга

Факторинг (англ. посредник) – это разновидность торговокомиссионных операций проводимых банком или специал компанией, представ собой инкассирование факторинговой компанией дебиторских счетов своих клиентов и получение причит-ся в их пользу платижей.

Ст-ть факторинговых услуг:

1. Страховой резерв – часть ст-ти деб задол-ти от10-30 котор остается у фактор фирмы до момента оплаты должников счетов фактур.

2. Комиссионное вознаграждение за обслуживание – 05,-3% от счет-фактуры.

Факторинг позволяет ускорить оборот капитала, поэтому он эффективен для малых и средних предприятий расширяющих объемы продаж или выходящих на новые рынки, а также для вновь создаваемых фирм.

Форфейтинг – покупка на полный срок на заранее установленных условиях векселей или др обязательств за налич расчет. При этом покупатель берет на себя все риски. И обычно применяется при крупных сделках на суммы не менее 250т.дол.

Основные отличия факторинга и форфейтинга

| Критерии сравнения | Факторинг | Форфейтинг |

| Валюта | Широкий круг валют | Только в СКВ |

| Вид продаваемых требований | Счет-фактура | Вексель |

| Сумма | Без ограничений | До 2млн.дол. |

| Сроки | До 120 дней | От 6 мес. и больше |

| Учет рисков | Возможен регресс требований на экспортера | Без права регресса |

| Дополнительные гарантии | Требуется, но не всегда | Обязательная гарантия, банковский аваль банка третий стороны |

| Сфера обращения | На внутреннем рынке | Международные операции, связан с внешней торговлей |

| <== предыдущая страница | | | следующая страница ==> |

| Финансовые ресурсы и их назначение. Источники | | | Управление дебиторской задолженностью. Управление дебиторской задолженностью предполагает ее ранжирование по срокам возникновения, которые исчисляются в месяцах |

Дата добавления: 2014-10-10; просмотров: 508; Нарушение авторских прав

Мы поможем в написании ваших работ!