Главная страница Случайная лекция

Мы поможем в написании ваших работ!

Порталы:

БиологияВойнаГеографияИнформатикаИскусствоИсторияКультураЛингвистикаМатематикаМедицинаОхрана трудаПолитикаПравоПсихологияРелигияТехникаФизикаФилософияЭкономика

Мы поможем в написании ваших работ!

Оптимизация структуры капитала по критерию максимизации уровня финансовой рентабельности

Таблица 1.1 Задание к разделу оптимизация структуры капитала

| Вариант | НРЭИ тыс. руб | Капитал, тыс. руб. | Ставка банковского процента, % |

Таблица 1.2 Структура капитала

| Вариант расчета | Доля заемного капитала, % |

| Для четных вариантов | |

| А | - |

| Б | |

| В | |

| Г | |

| Д | |

| Е |

Действующая в 2014 году ставка налога на прибыль равна 20%

Многовариантные расчеты с использованием механизма финансового рычага (левериджа) проводятся на основании расчетов, представленных в Таблица 1.3.

Финансовый рычаг равен отношение заемного капитала компании к собственным средствам.

НРЭИ (Нетто-Результат Эксплуатации Инвестиций) - отражает прибыль предприятия до уплаты процентов за кредит и уплаты налогов, т.е. это балансовая прибыль +проценты за кредит.

Экономическая рентабельность активов (ЭР) = НРЭИ / Капитал

Рентабельность увеличивается на величину эффекта финансового рычага

Экономическая рентабельность - рентабельность активов (сколько прибыли организация получает на 1 рубль капитала в %).

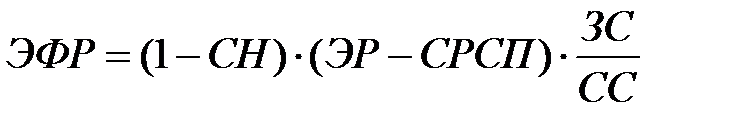

Общая формула исчисления эффекта финансового рычага имеет следующий вид:

где ЭФР-эффект финансового рычага, %,

СН-ставка налога на прибыль,

ЭР- экономическая рентабельность, %,

СРСП- средняя расчетная ставка процента по заемным средствам, %, (ставка банка)

ЗС- заемные средства, руб.,

СС- собственные средства, руб.

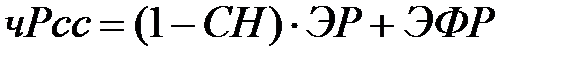

Расчет чРсс (чистой рентабельности собственных средств):

Если корпорация использует

только СС, то СС и ЗС, то

ЭФР>0, если ЭР>СРСП;

ЭФР<0, если ЭР<СРСП.

СРСП – средняя расчетная ставка процентная по кредиту, %;

СН-ставка налога на прибыль, %;

Рентабельность собственного капитала = Чистая прибыль / Собственный капитал

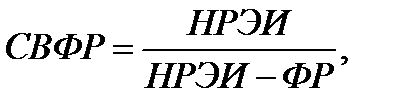

Силу воздействия финансового рычага определяем по формуле:

где СВФР- сила воздействия финансового рычага,

НРЭИ- нетто-результат эксплуатации инвестиций, руб.

ФР – финансовые расходы (проценты за кредит), руб.

Пример расчетов для варианта Б

Заемный капитал = Капитал * Доля заемных средств по варианту финансирования = 465 * 15% = 69,75 тыс.руб.

Собственный капитал = Капитал - Заемный капитал = 465-69,75= 395,25тыс.руб.

Проценты за кредит = Заемный капитал * СРСП =

= 69,75*35% = 24,41 тыс.руб.

Налогооблагаемая прибыль = НРЭИ - Проценты за кредит =

= 260 - 24,41 = 235,59 тыс.руб.

Налог на прибыль НП = Налогооблагаемая прибыль * Ставка налога на прибыль =

= 235,59 * 20% = 47,12 тыс.руб.

Чистая прибыль ЧП = Налогооблагаемая прибыль - Налог на прибыль =

= 235,59 - 47,12 = 188,47 тыс.руб.

Экономическая рентабельность = НРЭИ / Активы = 260 / 465 = 55,91%

В точке безубыточности Экономическая рентабельность равна ставке банковского процента ( ЭР=СРСП). В нашем случае ЭР > СРСП ( 55,91 > 35).

Эффект финансового рычага ЭФР = (1-СН) * (ЭР-СРСП) * ЗС / СС =

= (1-20%)*(55,91% - 35%)*69,75/395,25 = 2,952%

Для расчета чистой рентабельности собственных средств используем формулу:

чРсс = (1 - СН)*ЭР+ЭФР = (1 - 20%) * 55,91% + 2,952% = 47,68%

СВФР = НРЭИ / (НРЭИ - ФР) = 260 / (260 - 24,41) = 1,1

Таблица 1.3 Изменение рентабельности собственного капитала в зависимости от различной структуры источников средств

| Показатели | Вариант | |||||

| А | Б | С | Д | Е | Ж | |

| Капитал, в том числе: | ||||||

| - собственный , тыс.руб. | 395,25 | 348,75 | 302,25 | 255,75 | 209,25 | |

| - заемный, тыс.руб. | 69,75 | 116,25 | 162,75 | 209,25 | 255,75 | |

| Финансовый рычаг | 0,00 | 0,18 | 0,33 | 0,54 | 0,82 | 1,22 |

| Нетто-результат эксплуатации инвестиций, тыс.руб. | ||||||

| Проценты за кредит, тыс. руб. | 24,4125 | 40,6875 | 56,9625 | 73,2375 | 89,5125 | |

| Налогооблагаемая прибыль, тыс.руб. | 235,5875 | 219,3125 | 203,0375 | 186,7625 | 170,4875 | |

| Налог на прибыль, тыс.руб. | 47,1175 | 43,8625 | 40,6075 | 37,3525 | 34,0975 | |

| Чистая прибыль, тыс.руб. | 188,47 | 175,45 | 162,43 | 149,41 | 136,39 | |

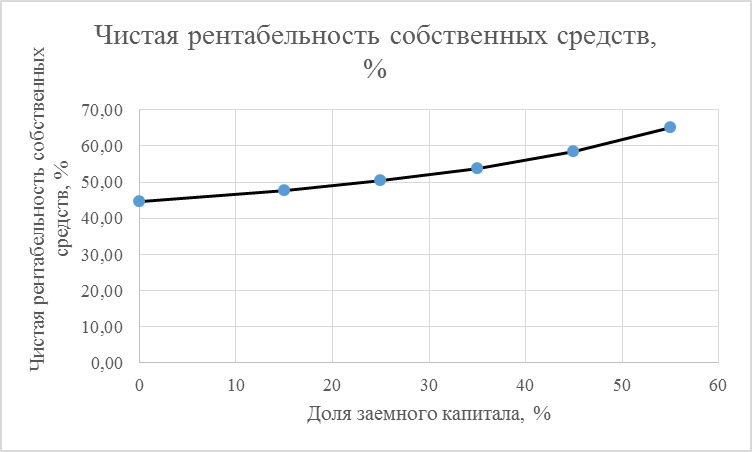

| Чистая рентабельность собственных средств, % | 44,73 | 47,68 | 50,31 | 53,74 | 58,42 | 65,18 |

| Эффект финансового рычага, % | 0,00 | 2,95 | 5,58 | 9,01 | 13,69 | 20,45 |

| Сила воздействия финансового рычага | 1,00 | 1,10 | 1,19 | 1,28 | 1,39 | 1,53 |

| Экономическая рентабельность,% | 55,91 | 55,91 | 55,91 | 55,91 | 55,91 | 55,91 |

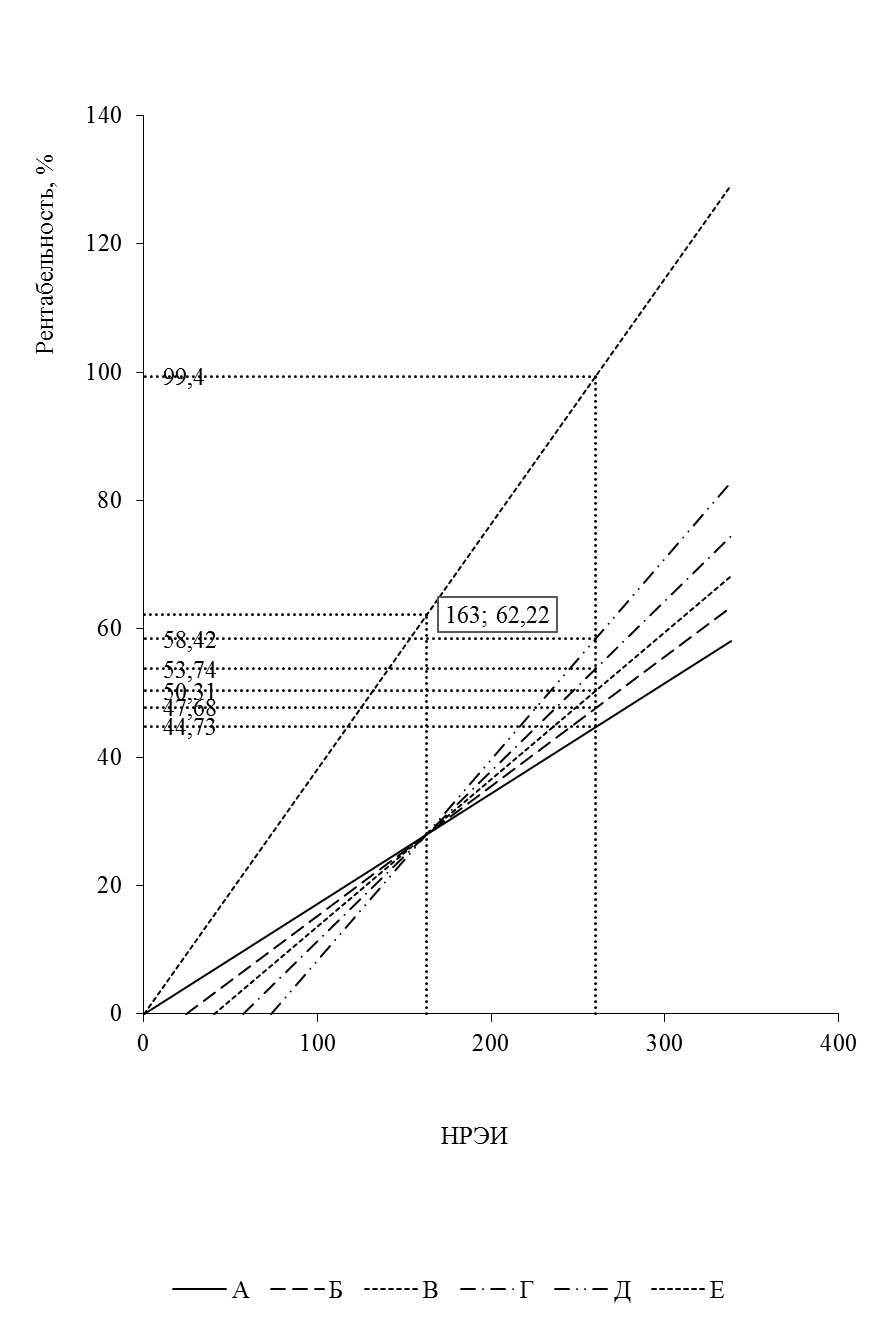

Чистая рентабельность собственных средств падает со снижением доли заемных средств, так как ставка банковского процента ниже экономической рентабельности проекта. В нашем случае ЭР > СРСП ( 55,91 > 35)

Максимальный уровень финансовой рентабельности достигается при отсутствии заемных средств.

Чем больше плечо финансового рычага ( ЗС / СС) , при условии превышения экономической рентабельности над процентной ставкой по заемным средствам, тем выше чистая рентабельность собственных средств, либо чистая прибыль на акцию, следовательно и выше финансовый риск.

Критический нетто-результат эксплуатации инвестиций рассчитывается по формуле:

НРЭИкрит = СРСП*А/100%,

где СРСП – средняя расчетная ставка процентная по кредиту, %;

А – активы предприятия, тыс. руб.

НРЭИкрит = 35 * 465 / 100 = 162,75 тыс.руб.

Результаты расчета ЭФР приведены в Таблица 1.3.

Финансовая критическая точка характеризует равенство прибыли до уплаты процентов и налога на прибыль финансовым издержкам.

Финансовая критическая точка (ФКТ) характеризует ситуацию, при которой прибыль до уплаты процентов и налогов (Пр) у компании есть, а рентабельность собственного капитала равна нулю. Это возможно в случае, если нарабатываемой компанией прибыли хватает только на покрытие процентов (финансовых издержек).

Для каждого из вариантов финансирования ФКТ равна процентам за кредит.

Сила воздействия финансового рычага приведена в Таблица 1.3.

Эффект финансового рычага во всех вариантах финансирования положительный, значит имеет смысл привлекать заемные средства.

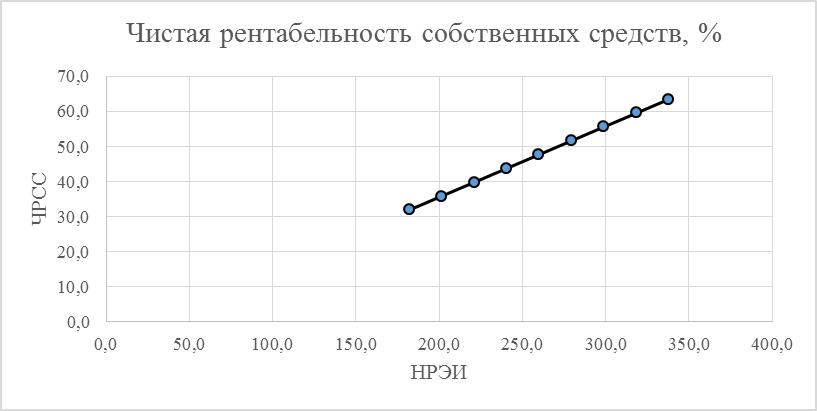

Таблица 1.4 Зависимость рентабельности собственных средств от НРЭИ (для варианта Б)

| Показатели | НРЭИБ | ||||||||

| -30,0 | -22,5 | -15,0 | -7,5 | 0,0 | 7,5 | 15,0 | 22,5 | 30,0 | |

| Нетто-результат эксплуатации инвестиций, т.руб. | 182,0 | 201,5 | 221,0 | 240,5 | 260,0 | 279,5 | 299,0 | 318,5 | 338,0 |

| Проценты за кредит, т.руб. | 24,4 | 24,4 | 24,4 | 24,4 | 24,4 | 24,4 | 24,4 | 24,4 | 24,4 |

| Налогооблагаемая прибыль, т.руб. | 157,6 | 177,1 | 196,6 | 216,1 | 235,6 | 255,1 | 274,6 | 294,1 | 313,6 |

| Налог на прибыль, т.руб. | 31,5 | 35,4 | 39,3 | 43,2 | 47,1 | 51,0 | 54,9 | 58,8 | 62,7 |

| Чистая прибыль, т.руб. | 126,1 | 141,7 | 157,3 | 172,9 | 188,5 | 204,1 | 219,7 | 235,3 | 250,9 |

| Чистая рентабельность собственных средств, % | 31,9 | 35,8 | 39,8 | 43,7 | 47,7 | 51,6 | 55,6 | 59,5 | 63,5 |

| Эффект финансового рычага, % | 0,6 | 1,2 | 1,8 | 2,4 | 3,0 | 3,5 | 4,1 | 4,7 | 5,3 |

| Сила воздействия финансового рычага | 1,2 | 1,1 | 1,1 | 1,1 | 1,1 | 1,1 | 1,1 | 1,1 | 1,1 |

| Экономическая рентабельность | 39,1 | 43,3 | 47,5 | 51,7 | 55,9 | 60,1 | 64,3 | 68,5 | 72,7 |

Рисунок 1‑1 Зависимость рентабельности собственных средств от НРЭИ (для варианта Б)

Рисунок 1‑2 Взаимосвязь структуры капитала и финансового риска

Рисунок 1‑3 График формирования эффекта финансового рычага

Вывод:

Чистая рентабельность собственных средств падает со снижением доли заемных средств, так как ставка банковского процента ниже экономической рентабельности проекта.

Эффект финансового рычага во всех вариантах финансирования положительный, значит имеет смысл привлекать заемные средства

С увеличением доли заемного капитала, вырастают проценты за кредит, налогооблагаемая прибыль снижается, чистая прибыль предприятия также снижается. При этом эффект финансового рычага растет, также как и сила воздействия финансового рычага

При увеличении плеча финансового рычага, при условии превышения экономической рентабельности над процентной ставкой по заёмным средствам, чистая рентабельность собственных средств возрастает, но при этом повышается и финансовый риск.

| <== предыдущая страница | | | следующая страница ==> |

| Введение. Корпоративные финансы | | | Оптимизация структуры капитала по критерию минимизации его стоимости |

Дата добавления: 2014-11-06; просмотров: 775; Нарушение авторских прав

Мы поможем в написании ваших работ!